B2B в банковской сфере. Предпосылки, тренды и особенности меняющегося продвижения

Анна Мишутина, ведущий специалист по стратегическому планированию агентства iConText, освещает основные тренды категории и даёт прогнозную оценку дальнейшего развития.

В последнее время банки делают особый упор на продвижение такого узкого и специфического направления, как продукты для B2B-сегмента.

Если вы смотрите телевизор, слушаете радио, читаете прессу или бываете в интернете, вы старше 15 лет и младше 65, то, скорее всего, вам уже предлагали открыть расчётный счёт для вашей фирмы. Или вы уже знаете, где взять кредит на развитие бизнеса, даже если у вас его нет и вы вообще никогда не рассматривали возможность начать своё собственное дело.

В этой статье мы рассмотрим основные тенденции в продвижении банковских продуктов B2В-сегмента и особенности подхода рекламодателей к изменению распределения бюджетов между традиционными медиа и digital.

Основные тенденции

Практически все игроки финансового сектора от самых крупных, всем известных банков, до средних и мелких организаций, работающих в рамках отдельных регионов, заметно активизировали ресурсы в данном направлении.

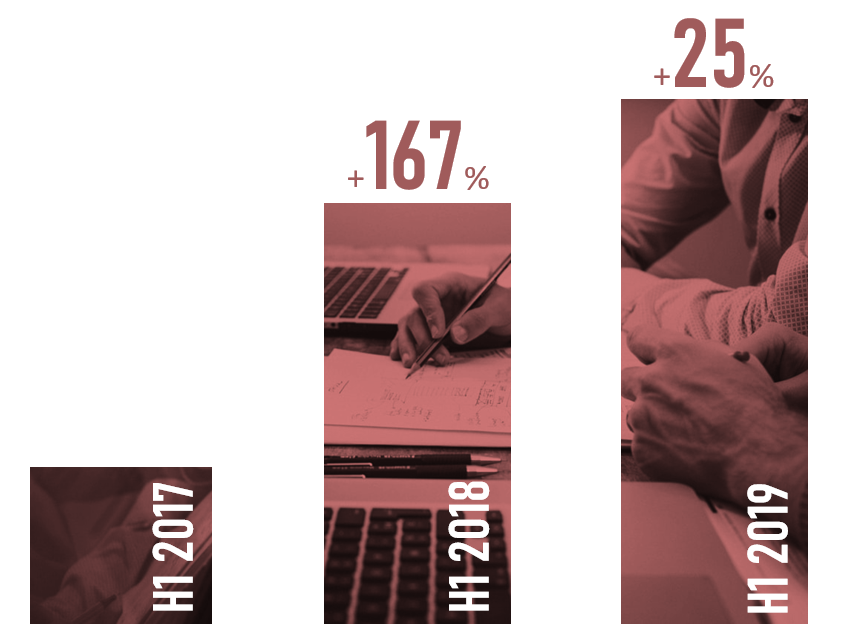

При сравнении вложений рекламодателей в продвижение B2B-продуктов за первое полугодие трёх прошедших лет мы видим, что темпы роста в 2019 году замедлились. Но даже несмотря на это сегмент продолжает наращивать объёмы.

Источник: Mediascope, B2B, H1 2017 vs H1 2019

Особенности продвижения в digital

До сих пор ключевым каналом коммуникации для банков является телевидение, но в первом полугодии 2019 года затраты в digital выросли на 25%, что выше роста категории в целом.

При этом доля затрат на продвижение услуг расчётно-кассового обслуживания (РКО) традиционно высокая, так как прочие услуги в большинстве случаев используются теми клиентами, которые уже обслуживаются в банке, и РКО является для пользователей некой «точкой входа», драйвером для последующего наращивания списка услуг.

Источник: Mediascope, B2B, H1 2019 (другие услуги — кредитование бизнеса, эквайринг, зарплатные проекты, депозиты и так далее)

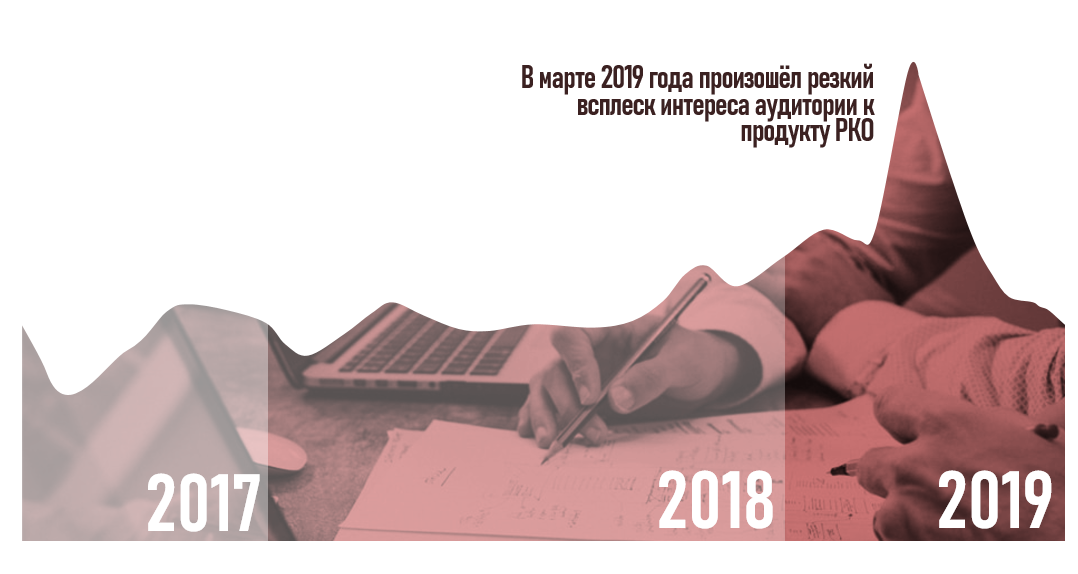

Интерес аудитории к тематике в интернете также демонстрирует рост. На это влияют и внешнеэкономические факторы: изменение законодательства в отношении самозанятых граждан и, как следствие, рост числа открываемых ИП и предприятий среднего и малого бизнеса. Используя поисковые системы и специализированные сайты, в том числе сайты самих банков, пользователи анализируют выгодность тарификации банков, дополнительные опции и специальные предложения.

Источник: Yandex.Wordstat, Google Trends (запросы: «расчётно-кассовое обслуживание», «расчётный счёт», «рко», «счёт для ип», «счёт для ооо»)

Подобное положение дел ставит банки перед необходимостью постоянного развития и совершенствования самих предложений. На сегодняшний день при продвижении продукта упор делается не только на выгодную тарификацию, но и на любые дополнительные опции: наличие приложения, моментального доступа к счетам с любого устройства, проценты на остаток по счёту, помощь в оформлении документации, электронная бухгалтерия, юридическая поддержка и ряд других бенефитов.

Возможность открыть счёт без посещения банка — популярная опция, интересующая пользователей. Так работа с потенциальными клиентами через интернет будет занимать всё большую долю в сплите коммуникации банков как с будущими клиентами, так и с текущими, в том числе через мобильные версии сайтов и приложения.

При относительно стабильном росте уровня спроса аудитории, банки наращивают конкуренцию в данной сфере и по результатам полного 2019 года можно предположить рост затрат около 20% от бюджетов 2018 года.

Прогнозы

Существующая картина конкуренции представляет определённый интерес, как в плане активности банков в данном направлении, так и в плане перспектив развития. На протяжении рассматриваемого периода число юридических лиц постепенно снижается и на конец июня 2019 по сравнению с 2018 составляет −4%. Подобное расхождение в динамике прироста инвестиций рекламодателей и числа их потенциальных клиентов является серьёзной предпосылкой к изменению основных трендов.

Динамика общего количества юридических лиц:

Источник: ФНС, данные по общему количеству ООО и ИП за I полугодие 2017-2019гг

Основываясь на имеющихся данных, можно предположить, что в ближайшее время мы столкнёмся с:

- сокращением бюджетов рекламодателей;

- снижением активности банков в сегменте B2B;

- укреплением лидирующих позиций отдельных банков в сегменте;

- развитием дополнительных категорий услуг, для привлечения клиентов конкурентов.

В 2020 году столь активно развивающийся за последние три года рекламный рынок банковских услуг для бизнеса может претерпеть ряд существенных изменений. В новых условиях на первое место выходят такие важные показатели, как грамотное позиционирование, формирование уникальных предложений, работа не только с новыми потребителями, но и клиентами, которые на текущий момент уже имеют обслуживание в других банках.

В текущей ситуации необходимо особенно внимательно следить за активностью конкурентов и формировать собственный поход, опираясь не только на рост, либо снижение вложений, но и учитывая целый ряд внешних факторов, от общих, макроэкономических, до ситуативных, внутри самой категории.

Комментарий эксперта: банкам второго эшелона станет невыгодно привлекать малый бизнес

|

|

Дмитрий Алимов

Руководитель отдела клиентского сервиса агентства iConText |

|

«На текущий момент в маркетинге B2B-сегмента финансового сектора наблюдается картина, аналогичная той, что мы видели несколько лет назад с депозитами для физических лиц.

Банки в поисках инструментов увеличения фондирования активно привлекали пользователей, наполняя этот сегмент маркетинговыми инвестициями. В результате это привело со временем к столь значительному росту стоимости привлечения, при котором само по себе привлечение и обслуживание стало нецелесообразным.

Свой вклад в это внесли, в том числе, снижение ставки рефинансирования ЦБ, а также пролонгированные депозиты с 2014 года (когда пользователи открывали рублевые вклады по завышенным ставкам).

Выглядит так, что фокус на открытии расчётных счетов для юридических лиц может преследовать похожие цели. Только в отличие от ситуации с депозитами, описанной выше, привлекаются гораздо более значительные объёмы средств, а потолок по привлечению клиентов вполне осязаем.

Я думаю, что в обозримом будущем мы должны увидеть переломный момент, при котором банковский сектор разделится на две группы: банки средней руки перестанут видеть коммерческую целесообразность привлечения малого и среднего бизнеса, а крупные банки с запасом прочности и госбанки, участвующие в программах поддержки малого и среднего бизнеса, займут наибольшую часть сектора корпоративного бизнеса».

Рекомендуем:

Мнение редакции может не совпадать с мнением автора. Ваши статьи присылайте нам на 42@cossa.ru. А наши требования к ним — вот тут.

Источник фото на тизере: Фотобанк Photogenica