Блогеры и бизнес: как стать ИП и что важно знать

Избавляемся от страхов и стереотипов.

В Госдуме рассматривается законопроект, согласно которому ведение блога признают экономической деятельностью. Минцифры и Росстандарт готовы разработать проект и создать новый класс коммерческой занятости в Общероссийском классификаторе видов экономической деятельности (ОКВЭД). Минэкономразвития также поддержало эту инициативу.

Однако многие блогеры боятся открывать ИП, поскольку им придётся столкнуться с отчётностью, налогами, штрафами и другими трудностями. Константин Сухачев, директор по маркетингу банка для бизнеса Бланк, утверждает, что стать ИП проще, чем кажется.

Тест SEO 2 недели

В топ за 2 недели бесплатно. Предоплата не нужна.

Подключай тест-драйв SEO в PromoPult:

- Подберем ключевые слова.

- Выполним задачи по базовой оптимизации.

- Проставим ссылки с надежных сайтов.

- Создадим контент под информационные запросы.

Когда блогеру нужно регистрироваться как ИП

Инфлюенсеры, которые монетизируют свой блог — заключают контракты с брендами, продают товары или услуги, например, курсы — ведут экономическую деятельность. Именно с этого момента блогеры должны регистрировать ИП и платить налог.

Если же не открыть ИП, то инфлюенсер может столкнуться со множеством неприятных проблем:

Блокировки счетов. В соответствии с ФЗ № 115 «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» банки должны проверять операции на сумму больше 1 млн рублей. Если они заподозрят, что блогер отмывает деньги, то счёт заблокируют.

Штрафы. За нерегистрацию предпринимательской деятельности может быть штраф в размере от 500 до 2000 рублей. Однако если блогер получает более 2,250 млн рублей и не открывает ИП, его могут привлечь к уголовной ответственности: штрафы в размере до 300 000 рублей или в размере заработной платы за последние два года, до 480 обязательных работ и даже арест на срок до 6 месяцев. А если доход составляет более 9 млн рублей, предпринимателю без регистрации грозят штрафы до 500 000 рублей или тюремный срок до 5 лет плюс штраф 80 000 рублей.

Почему ИП

Это наиболее популярная и предпочтительная форма регистрации среди блогеров. ИП оформляется тогда, когда годовой доход превышает 2,4 миллиона рублей. Индивидуальным предпринимателям доступны несколько систем налогообложения:

-

упрощённая система налогообложения (УСН) — при доходе до 251,4 млн рублей в год, ставка — от 6% до 20%;

-

патентная система налогообложения (ПНС) и единый сельскохозяйственный налог (ЕСХН) — при доходе до 60 млн рублей в год, ставка — 6%;

-

а также основная система налогообложения (ОСН) — годовой доход не ограничен, ставка — 13–15% НДФЛ плюс 20% НДС.

Если у вас нет сотрудников и доход не превышает 2,4 млн рублей в год, то смело можно выбирать ИП на НПД или самозанятость. На этой системе нужно платить только налог на профессиональный доход (НПД). Ставки: 4% — с дохода от физлиц, 6% — с дохода от юрлиц. К тому же, самозанятые не должны вести никакую отчётность. Их задача — выдавать чеки своим покупателям через приложение «Мой налог» и в нём же выплачивать налоги.

ИП: ожидание-реальность

Многие блогеры думают, что быть ИП очень трудно из-за отчётности, налогов, стоимости открытия бизнеса и в целом самого процесса. В действительности же большинство опасений — не более чем мифы.

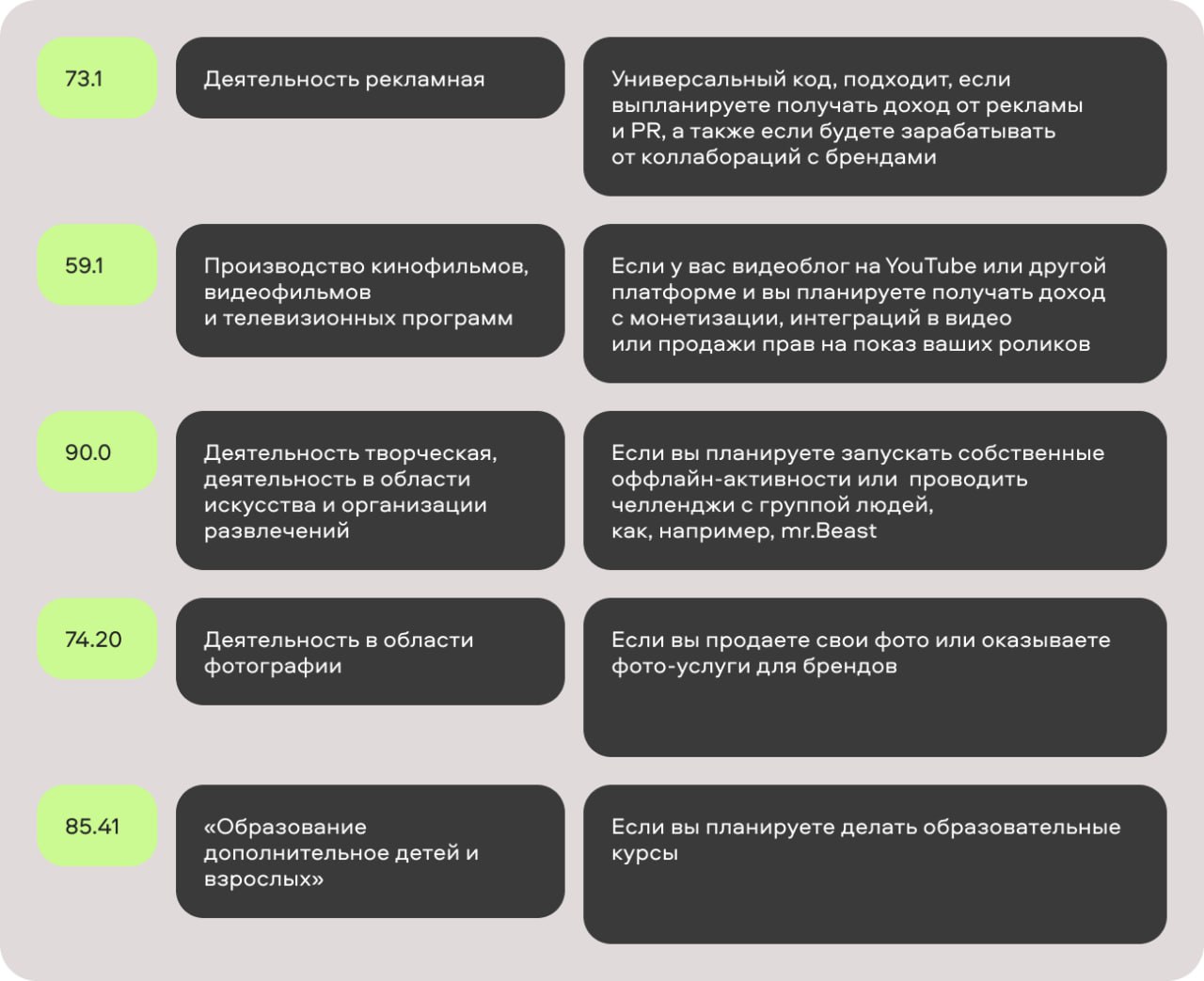

Миф 1. Сложно выбрать ОКВЭД

Для регистрации ИП блогерам нужно выбрать ОКВЭД (Общероссийский классификатор видов экономической деятельности, в котором все виды деятельности обозначены числовыми кодами). Обычно на этом и спотыкаются, так как нет специального кода для ведения блогов, а за выбор неверного возможен штраф от 5000 до 10 000 рублей.

Реальность: при регистрации ИП можно выбрать несколько кодов, подходящих вашей деятельности — ограничений по количеству нет. К тому же всегда можно добавить нужный код, направив уведомление в налоговую.

В зависимости от тематики блога можно ориентироваться на следующие коды:

Если вы ведёте несколько видов деятельности и сомневаетесь, какие коды выбрать, можно обратиться в поддержку банка. Вам помогут выбрать нужный вид деятельности, чтобы избежать проблем.

Миф 2. Сложно выбрать налоговый режим

Даже подкованному предпринимателю нелегко разобраться в регистрации ИП — в структуре, отчётности. Вариантов много и один запутаннее другого.

Реальность: есть три оптимальных варианта для выбора в зависимости от годового дохода.

Если ваш годовой доход менее 251,4 млн рублей, то вы можете выбрать упрощённую систему налогообложения (УСН). У неё есть два вида.

«Доходы». Налог платится со всех доходов, при этом расходы на зарплаты сотрудникам и покупку товаров и оборудования для бизнеса не учитываются. Ставка — 6%. Однако если сумма доходов превысит 150 млн, то поднимется и ставка — до 8%.

«Доходы минус расходы». Налог платится с разницы между доходами и расходами. Обычная ставка — от 5% до 15% в зависимости от региона. В Москве — 15%, в Петербурге — 7%. Опять же, когда сумма доходов превысит лимит в 150 млн, налог станет 20%.

Если ваш доход превышает 251,4 млн рублей то вы можете работать по основной системе налогообложения (ОСН). Здесь количество налогов увеличивается. По ОСН нужно платить три вида налогов:

-

НДС — 20%;

-

НДФЛ — 13%, если доход выше 5 млн в год — 15%;

-

налог на имущество, которое используется в работе (если оно, конечно, есть) — 2%.

При уплате налогов нужно учитывать две главные вещи. Во-первых, на налог нужно откладывать равномерно с каждого дохода. Во-вторых, нельзя забывать про налоговые уведомления.

Миф 3. Сложно принимать и получать деньги

Блогеры боятся, что при статусе ИП есть много проблем с переводами денег — отправлением и получением. И могут возникнуть вопросы со стороны налоговой.

Реальность: правила действительно есть, но они простые.

Когда вы регистрируете ИП, вам нужно знать, что в банках есть лимиты на переводы физическим лицам. Например, в Бланке бесплатно можно вывести до 250 000 рублей, дальше будет комиссия в 3%.

Если у вас много подрядчиков и большие суммы выплат, нужно иметь подтверждающие документы для оплаты.

-

Если вы оформляете трудовой договор с физическим лицом, необходимо встать на учёт в качестве страхователя-работодателя в Социальном фонде России (ФСС) и оплатить страховые взносы.

-

По ГПХ гораздо комфортнее сотрудничать с ИП или самозанятыми, чем с обычными физлицами. Дело в том, что первые самостоятельно уплачивают все налоги. Если же вы работаете просто с физлицом, вы становитесь налоговым агентом по НДФЛ и должны закладывать налог в сумму выплаты, а также готовить всю отчётность.

-

Если хотите перевести деньги друзьями или родственникам, нужно составить договор купли-продажи или дарения.

Если же вы планируете продавать курс или мерч, то вам будет удобнее завести интернет-эквайринг. Во-первых, это официальное подтверждение ваших доходов, а во-вторых, покупателям будет проще оплачивать ваши товары или услуги — несколько кнопок и готово. В среднем по рынку стоимость эквайринга — 2% с каждой продажи.

Миф 4. Сложно переводить деньги за границу

Реальность: чтобы операции проходили без проблем, необходимо иметь подтверждающие документы.

Главная особенность внешнеэкономической деятельности — соблюдать законы, хранить все чеки и вести отчётность. Это касается переводов физическим лицам за рубеж, поскольку зарплаты или другие выплаты никак не регулируются рынком и могут вызывать подозрения на этапе финансового мониторинга (проверки на уровне банков) и валютного контроля (государственный контроль). В соответствии с ФЗ № 115 государство вправе проверить законность всех внешнеэкономических операций блогера.

Главное здесь — иметь все документы и чеки: кому, сколько и зачем вы переводите. Тогда никаких вопросов со стороны банка и государства не возникнет, и деньги дойдут до получателя гораздо быстрее.

Миф 5. Обслуживание ИП стоит дорого

Реальность: для старта хватит 800 рублей, но обычно пошлину на себя забирают банки.

Вот сколько стоит обслуживание ИП.

-

Первый шаг — открытие ИП, стоит это всего 800 рублей.

-

Второй шаг — выбор банка для обслуживания счёта. В этом плане большинство банков предлагают бесплатные тарифы — условий по ним хватит на первых порах. По мере развития бизнеса вы, разумеется, можете выбрать более дорогие тарифные планы с дополнительными плюшками. Например, мы в Бланке на бесплатном тарифе поможем зарегистрировать ИП, напомним про выплаты налогов и поможем со стартовой бухгалтерией.

-

Третий шаг — своевременная уплата налогов. На этом обязательные расходы на ИП заканчиваются.

Гайд: что нужно знать блогеру, чтобы стать ИП

-

В зависимости от вашего годового дохода вы можете выбрать ИП или самозанятость.

-

Перед регистрацией вам нужно выбрать ОКВЭД и лучше выбирать сразу несколько кодов.

-

Если вы регистрируетесь через банки, то они берут на себя все расходы и заполнение всех необходимых документов.

-

Выберите систему налогообложения в зависимости от доходов. Если годовой доход меньше 251,4 млн рублей, то УСН (налоговая ставка — 6–20%), в ином случае — ОСН (ставка — 20% НДС и 13–15% НДФЛ).

-

Чтобы у вас не было проблем с налоговой и вы быстро могли осуществлять платежи, нужно, чтобы все переводы были документально оформлены. Особенно если это переводы в другие страны.

-

Храните все документы и чеки в одном месте, например, в папке на компьютере или в физической папке в распечатанном виде. Так к вам будет минимум претензий со стороны контрольно-надзорных органов.

Мнение редакции может не совпадать с мнением автора. Ваши статьи присылайте нам на 42@cossa.ru. А наши требования к ним — вот тут.