Обзор рынка интернет-торговли в России за 2011 год

Данные основаны на результатах собственных оценок компании InSales. Более подробно методика исследования описана в конце отчета.

Суммарный оборот интернет-магазинов в России за 2011 год составил 244,6 млрд. рублей. В прошлом году суммарный оборот интернет-магазинов оценивался в 176 млрд. рублей. Таким образом, рост рынка составил 39%.

По данным InSales, сейчас в России около 25 000 розничных интернет-магазинов. В прошлом году этот показатель составлял 16 000. Рост составил 56%. Этот показатель получен на основе анализа открытых источников по количеству магазинов, выгруженных на товарные площадки Рунета, а также на основании анализа количества клиентов компании InSales.

Топ-30 интернет-магазинов Рунета

|

| Рейтинг 2011 | Адрес сайта | Оборот, млрд. руб., 2011 | Категория | Изменение позиции по отношению к 2010 |

|

|---|---|---|---|---|---|---|

| 1 | utkonos.ru | 6,4 | Продукты питания | Без изменений | ||

| 2 | ozon.ru | 4,6 | Книги | Без изменений | ||

| 3 | komus.ru | 3,7 | Товары для офиса | ← +3 | ||

| 4 | quelle.ru | 2,5 | Одежда, обувь | ← +5 | ||

| 5 | utinet.ru | 2,4 | Компьютеры, ноутбуки, комплектующие | +10 | ||

| 6 | svyaznoy.ru | 2,4 | Мобильные телефоны | ← +2 | ||

| 7 | kupivip.ru | 2,3 | Одежда, обувь | ↓ -4 | ||

| 8 | wildberries.ru | 2,3 | Одежда, обувь | ← +4 | ||

| 9 | biglion.ru | 2,2 | Групповые покупки | Новый | ||

| 10 | mvideo.ru | 2,2 | Электроника и Бытовая техника | ↓ -3 | ||

| 11 | holodilnik.ru | 2,1 | Электроника и бытовая техника | ↓ -7 | ||

| 12 | eldorado.ru | 2,0 | Электроника и бытовая техника | ↓ -1 | ||

| 13 | pleer.ru | 1,9 | Электроника и бытовая техника | ↓ -8 | ||

| 14 | exist.ru | 1,8 | Автозапчасти | ← +4 | ||

| 15 | otto.ru | 1,7 | Одежда, обувь | ↓ -5 | ||

| 16 | groupon.ru | 1,6 | Групповые покупки | Новый | ||

| 17 | laredoute.ru | 1,3 | Одежда, обувь | ↓ -4 | ||

| 18 | boutique.ru | 1,2 | Одежда, обувь | ↓ -4 | ||

| 19 | euroset.ru | 1,2 | Мобильные телефоны | Без изменений | ||

| 20 | notik.ru | 1,2 | Компьютеры, ноутбуки, комплектующие | ↓ -4 | ||

| 21 | technopark.ru | 1,2 | Электроника и бытовая техника | ← +3 | ||

| 22 | club-sale.ru | 1,1 | Одежда, обувь | ← +5 | ||

| 23 | citilink.ru | 1,1 | Компьютеры, ноутбуки, комплектующие | ↓ -1 | ||

| 24 | sapato.ru | 1,1 | Одежда, обувь | Новый | ||

| 25 | tanuki.ru | 1,1 | Продукты питания | Новый | ||

| 26 | digital.ru | 1,0 | Компьютеры, ноутбуки, комплектующие | ↓ -1 | ||

| 27 | lamoda.ru | 0,9 | Одежда, обувь | Новый | ||

| 28 | ulmart.ru | 0,9 | Компьютеры, ноутбуки, комплектующие | Без изменений | ||

| 29 | zakazi24.ru | 0,8 | Электроника и бытовая техника | Новый | ||

| 30 | dostavka.ru | 0,8 | Электроника и бытовая техника | ↓ -1 |

Как видно из таблицы, лидеры рейтинга не поменяли свои позиции относительно результатов предыдущего года. По-прежнему, самый крупный по обороту интернет-магазин в России — Утконос. Следом за ним идет Ozon, один из старейших крупных интернет-магазинов, который привлек в 2011 году инвестиции в размере $100 000 000.

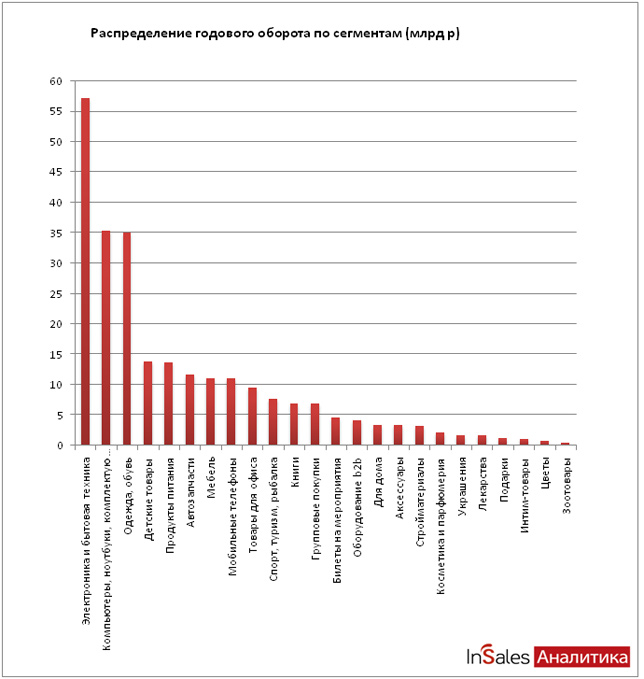

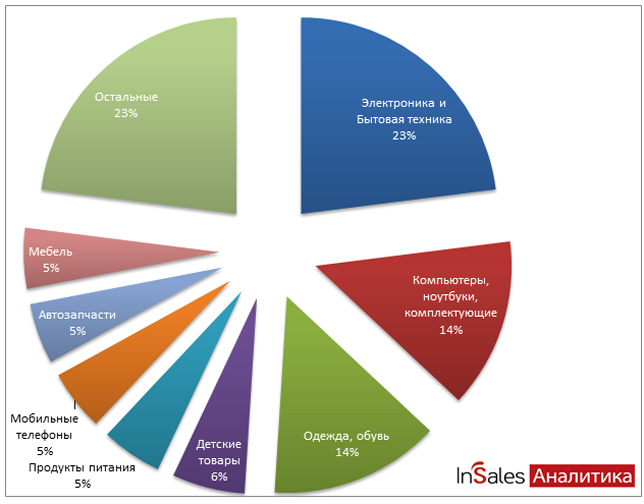

Годовой оборот — распределение по сегментам

По сравнению с прошлым годом лидеры рейтинга — категории «Электроника и бытовая техника», «Компьютеры, ноутбуки, комплектующие», «Одежда, обувь» — не поменяли своих позиций. Заметных перестановок также не произошло. Большинство категорий показали рост в 2011 году, но сегмент «Одежда, обувь» заметно приблизился к сегменту «Компьютеры, ноутбуки, комплектующие».

Во многом это произошло вследствие того, что крупные игроки проводили массовые рекламные кампании, агрессивно привлекая новых пользователей. Открылось большое количество интернет-магазинов в этом сегменте. Аудитория все больше привыкает совершать покупки одежды и обуви через интернет.

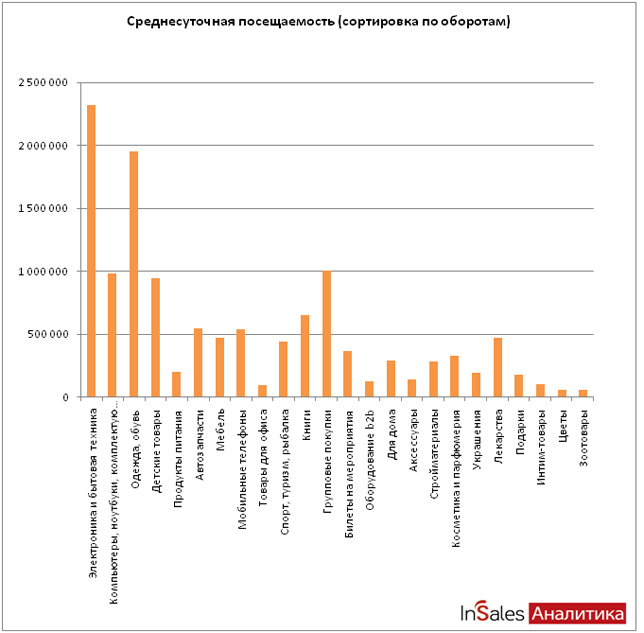

Суточная посещаемость в товарных категориях

На графике отображена среднесуточная посещаемость в различных категориях. Столбцы отсортированы по годовому обороту. Многие игроки выросли по отношению к 2010.

Так, сегмент «Одежда, обувь» приближается к самому популярному сегменту «Электроника и бытовая техника». Заметно, что средний чек в первых двух лидирующих категориях высокий, из-за чего обеспечиваются большие обороты.

Средняя конверсия в большинстве сегментов колеблется в пределах от 0.5% до 5%. Исключение составляют «Продукты питания», с существенным вкладом в этот показатель магазина Утконос, и «Книги», с существенным вкладом магазина Озон.

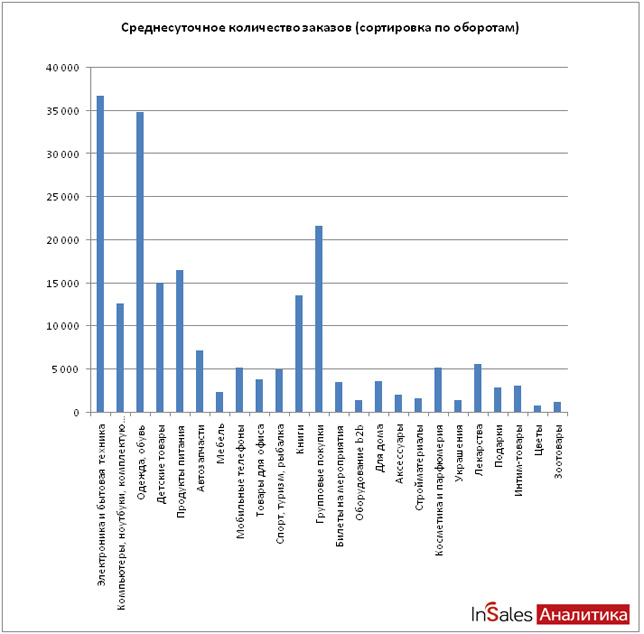

Среднесуточное количество заказов по сегментам

На графике отображено среднесуточное количество заказов в различных категориях. Столбцы отсортированы по годовому обороту.

Из этого графика хорошо видно, что при большом количестве заказов в категориях «Косметика и парфюмерия», «Лекарства», «Книги», «Групповые покупки» вследствие малого среднего чека эти категории проигрывают по обороту менее посещаемым категориям «Мебель», «Мобильные телефоны», «Компьютеры, ноутбуки, комплектующие» и другим.

Наиболее интересные тренды

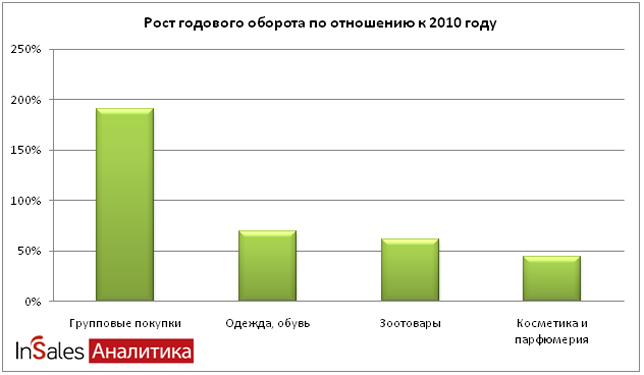

Среди большого количества сегментов, некоторые представляют особый интерес с точки зрения роста и процессов, происходящих внутри сегмента. Специалисты InSales в 2011 году выделили следующие товарные категории:

- Одежда и обувь

- Групповые покупки

- Косметика и парфюмерия

- Зоотовары

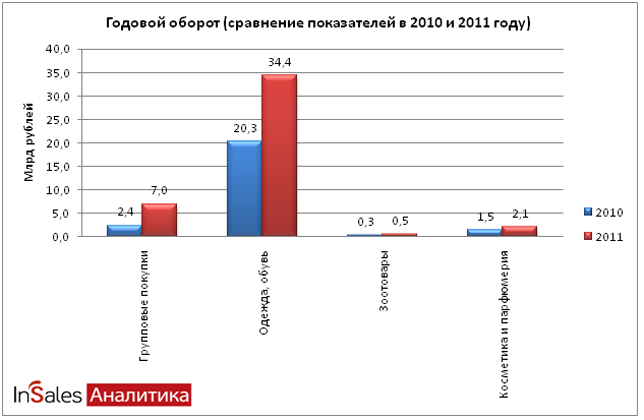

Сегмент групповых покупок уверенно рос в 2011 году. Начавшийся в 2010 году бум скидочных сервисов продолжился и в 2011. Сразу два игрока этого сегмента, Biglion и Groupon, уверенно вошли в Топ-30 интернет-магазинов по оборотам.

Основными драйверами роста стали: региональное развитие компаний, а также крупные рекламные кампании, которые проводили лидеры. Кроме того, сильно вырос средний чек за счет привлечения партнеров с более дорогими услугами. Фактически стали продаваться услуги со скидкой, а не дешевые купоны со скидкой на услугу. Все сервисы сильно увеличили количество одновременно проводимых акций.

Интересно также то, что очень нишевый сегмент «Зоотовары» практически удвоился по оборотам по отношению к предыдущему году. Отчасти это вызвано тем, что магазин Утконос стал продавать эту категорию товаров как сопутствующую.

«Косметика и парфюмерия» показала хороший рост по итогам 2011 года. Впечатляющий рост — почти на 50%.

2011 год можно считать годом одежды и обуви. Лидеры рынка как локомотив двигают этот сегмент в топ по оборотам. Следом за ними идет большое количество более мелких магазинов. Причем многие из них были запущены в 2011. Кроме того, сразу два новых игрока сегмента «Одежда, обувь» попали в топ магазинов по оборотам — это Sapato.ru и Lamoda.ru. Последний был запущен весной 2011 года. Отличный рост.

Также мы проанализировали степень монополизации каждого сегмента рынка. Для этого был рассчитан индекс Херфиндаля. Не вдаваясь в подробности, этот индекс показывает, насколько оборот в целом по сегменту сосредоточен вокруг крупных или распределен между мелкими игроками. Чем меньше показатель, тем более равномерно распределен оборот между всеми игроками по данному сегменту.

Согласно исследованию компании InSales самые монополизированные сегменты на российском рынке интернет торговли — это «Товары для офиса», «Книги», «Продукты питания». В целом, этот показатель совпадает с оценкой ТОП-30, где лидирующие компании по обороту как раз представлены представителями этих категорий: utkonos.ru («Продукты питания»), ozon.ru («Книги») и komus.ru («Товары для офиса»).

Влияние сегментов на суммарный оборот рынка

Методика исследования

Основные показатели работы интернет-магазина — оборот, посещаемость, конверсия и средний чек.

Оборот, обозначим его как (О), мы получаем умножением посещаемости (П) на коэффициент конверсии (К) и на величину среднего чека (СЧ).

О = П х К х СЧ

Посещаемость проанализирована с помощью сервиса shopsrate.ru, который автоматически собирает данные по магазинам, добавленным в систему. На данный момент в базе около 7 000 интернет-магазинов. Анализ посещаемости производится специальным алгоритмом, который учитывает открытые источники (alexa.com, liveinternet.ru) и позволяет оценить посещаемость магазинов, у которых статистика закрыта для просмотра.

Значения коэффициента конверсии и среднего чека — результат многоступенчатой работы. На первом этапе «оценщики» проходили по базе магазинов shopsrate.ru и производили оценку этих показателей, исходя из представленного ассортимента на сайте, а также специальных правил. После шел второй этап — корректировка экспертами. Мы связались с представителями магазинов и известными профессионалами рынка. Также свои экспертные оценки по сегментам предоставило аналитическое агентство DataInsight. После чего значения конверсии и среднего чека были скорректированы. Для части магазинов — это реальные данные, представленные компаниями публично.

База интернет-магазинов была разбита на сегменты. Стоит уточнить, что деление в некоторых случаях неточно. Так как успешные магазины начинают расширять ассортимент сопутствующими категориями. Например, аксессуары и подарки с большей вероятностью купят, не введя запрос «подарки» в Яндексе и перейдя в специализированный магазин, а получив письмо от крупного интернет-магазина одежды, в ассортименте которого к празднику уже заготовлены и подарки, и всевозможные аксессуары. Сегменты, выделенные при подготовке исследования:

- Автозапчасти

- Аксессуары

- Билеты на мероприятия

- Групповые покупки

- Детские товары

- Для дома

- Зоотовары

- Интим-товары

- Книги

- Компьютеры, ноутбуки, комплектующие

- Косметика и парфюмерия

- Лекарства

- Мебель

- Мобильные телефоны

- Оборудование b2b

- Одежда, обувь

- Подарки

- Продукты питания

- Спорт, туризм, рыбалка

- Стройматериалы

- Товары для офиса

- Украшения

- Цветы

- Электроника и Бытовая техника

Некоторые магазины работают в нескольких сегментах. Для крупных игроков специалисты InSales учитывали долю в обороте того или иного сегмента при составлении рейтинга в отдельных категориях. В отличие от прошлогоднего исследования, не стало категории «Гипермакет». Сегментировать весь спектр магазинов по нишам — непростая задача. Однако, было введено много категорий, которые с большой долей вероятности описывают реальное положение дел для магазинов.

Для каждой категории введены дополнительные коэффициенты, учитывающие влияние около 15 000 магазинов (так называемого «длинного хвоста»), не попавших в исследование. Большая часть исследованных магазинов представляют собой «лучшие магазины» по основным показателям: обороту и посещаемости. Эти магазины имеют хорошие позиции в выдаче поисковых систем. Многие из них прошли модерацию сервиса Яндекс. Маркет.

В исследование не вошел сегмент продажи билетов на самолеты/поезда и другие виды транспорта, бронирования отелей, а также рынок цифрового контента.

Автор: Виталий Панарин