Главное о digital-рынке рунета 2018 — результаты исследования RUWARD

Наиболее актуальный и детальный отчёт об агентском рынке России 2018: обороты, география, популярность услуг, спрос и другие ключевые данные в исследовании RUWARD.

RUWARD публикует результаты комплексного исследования агентского digital-рынка России, проведённого в октябре 2018 года. В основе методики исследования лежат опрос представителей digital-агентств и имеющаяся актуальная информация из онлайн-базы данных агентств Руварда. Результаты исследования сформированы на основе анализа данных около 1000 российских digital-агентств и продакшенов (однако по некоторым разделам исследования это число может быть меньше общей заявленной численности респондентов).

Профиль рынка 2018

Ключевые характеристики рынка агентских digital-коммуникаций России. Данные исследования актуальны на момент октября 2018 года.

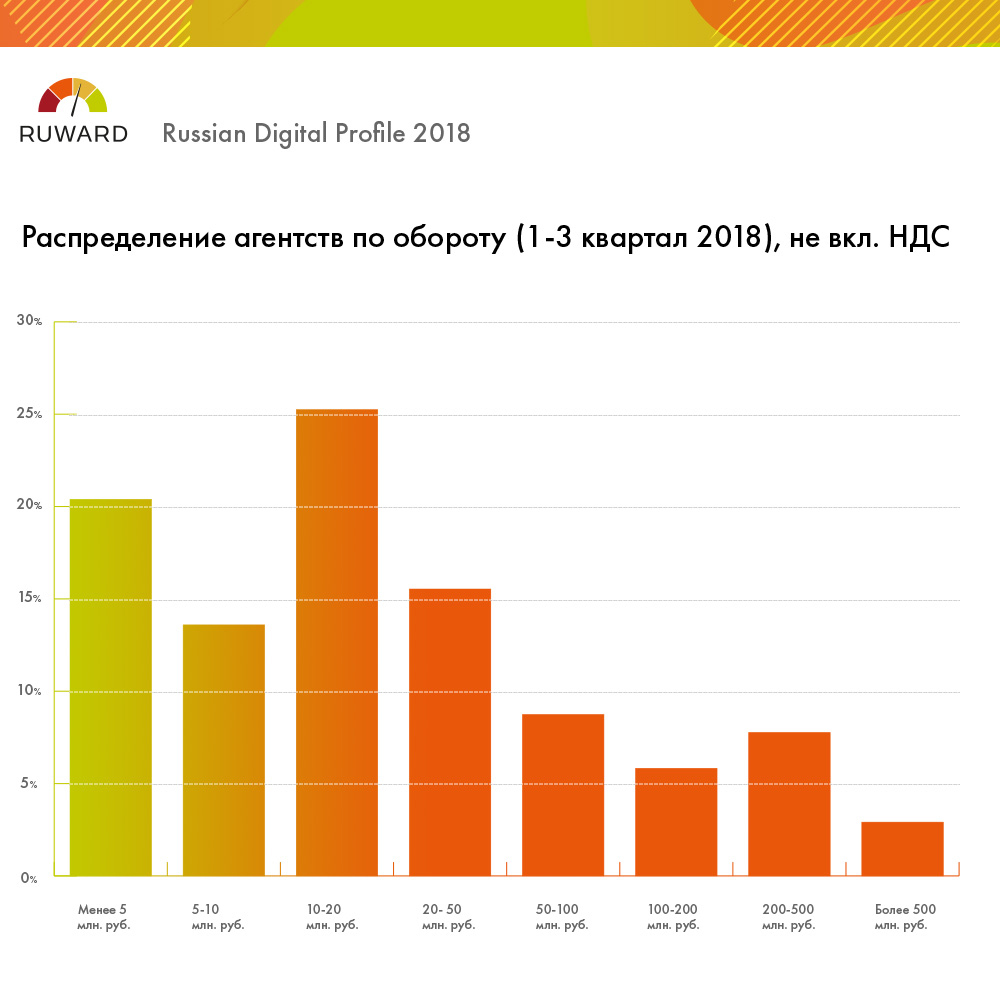

1. Распределение агентств по оборотам

Диаграмма 1. Распределение digital-агентств России по обороту за первые 3 квартала 2018 года (включая медийные закупочные бюджеты при их наличии, не включая НДС, если применимо), в млн рублей

Digital-рынок России по-прежнему имеет мелкодисперсный характер, ни одно агентство из примерно 10 000 действующих игроков (если не учитывать сквозные бюджеты на медиазакупки) не имеет даже 1% рынка по оборотам. Подавляющее большинство компаний сегмента можно отнести к микробизнесу.

Тем не менее роль агентского digital-сегмента в развитии цифровой экономики России крайне важна.

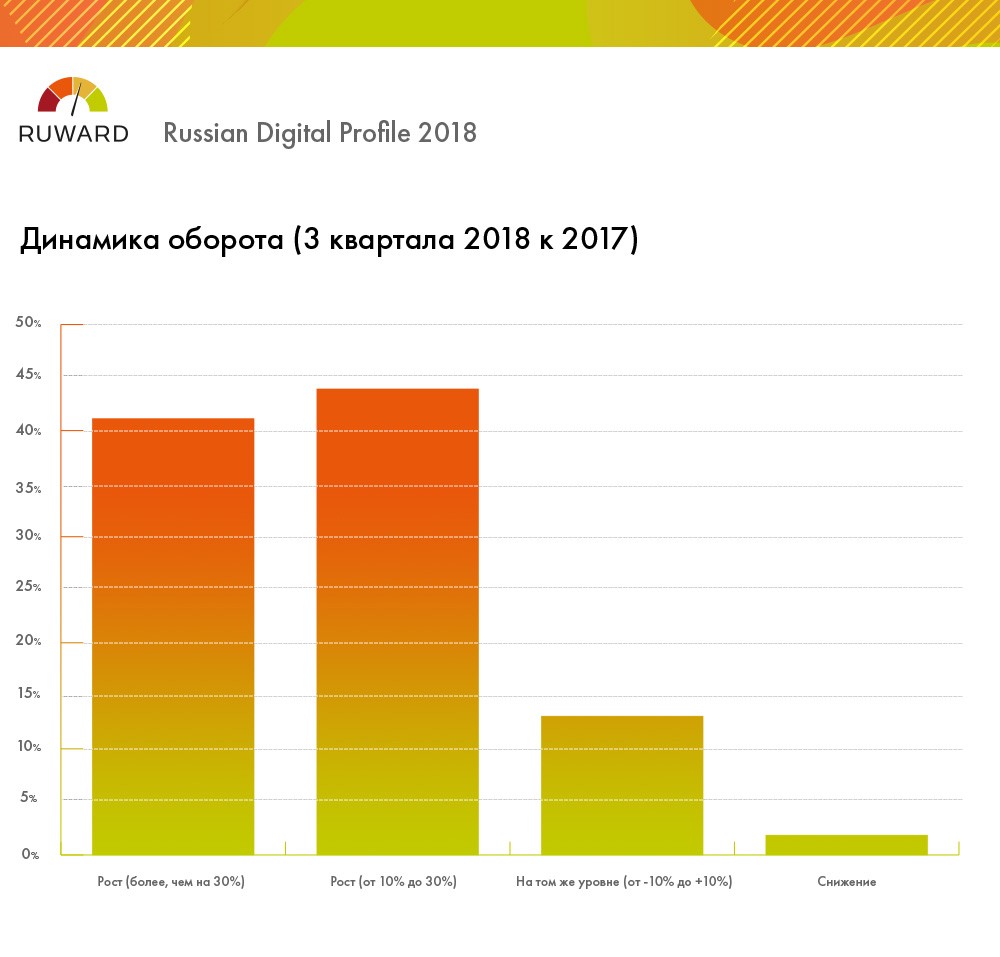

2. Динамика оборота по сравнению с прошлым годом

Диаграмма 2. Динамика изменения оборотов агентств в первых трёх кварталах 2018 года по отношению к аналогичному периоду 2017 года (включая медийные закупочные бюджеты при их наличии, не включая НДС, если применимо), в млн рублей

Необходимо отметить, что в подобных опросах (анкетирование проводилось на верифицированных аккаунтах представителей агентств) игроки рынка всегда склонны к излишнему оптимизму и завышению динамики своего роста.

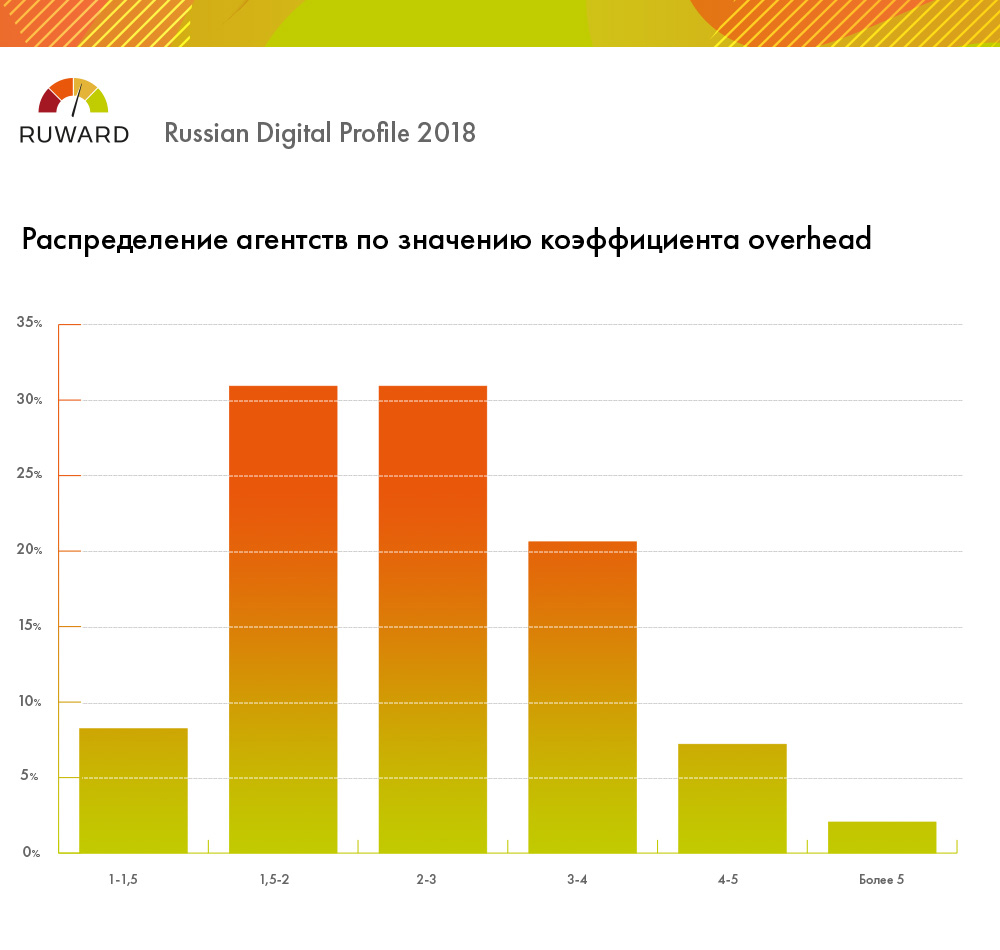

3. Распределение по коэффициенту оverhead

Диаграмма 3. Распределение агентств по значению коэффициента overhead. Точная формулировка вопроса в анкете: «Какой в вашем агентстве коэффициент overhead? Поясним. Если вы выплачиваете за час работы сотруднику 1 рубль (на руки без произвольных налогов), то какая средняя отпускная стоимость этого часа работы будет при продаже конечному клиенту (не включая НДС при его наличии)?»

Более двух третей агентств работают на рынке с коэффициентом overhead менее трёх. Это означает, что общая доля ФОТ (net, на руки) производящих сотрудников в большинстве случаев превышает треть общих расходов компании. Учитывая, что для типового агентства в структуру расходов включаются затраты на ФОТ непроизводящих сотрудников, условно-постоянные расходы, налоги, собственный маркетинг, норма прибыли среднего игрока агентского digital-рынка остаётся весьма небольшой и колеблется на уровне 5–20%, а значительная часть компаний по-прежнему работает в серой зоне с точки зрения уплаты налогов.

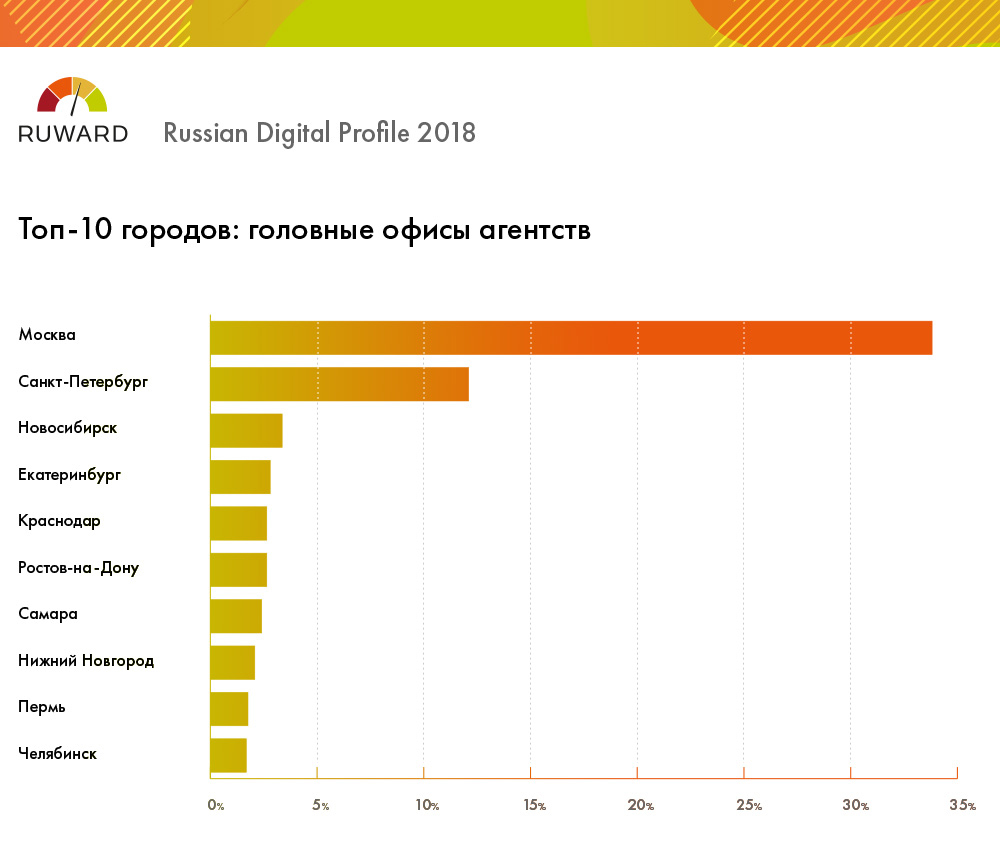

4. Распределение агентств по городам России (головные офисы)

Диаграмма 4. Десять наиболее популярных городов России, в которых расположены головные офисы агентств. Представленные результаты нормированы по общему количеству респондентов, указавших местоположение своего головного офиса (не ограничиваясь данным списком десяти городов)

Данное распределение не вызывает удивления и отражает общую ситуацию концентрации бизнеса России как такового в Москве и Санкт-Петербурге.

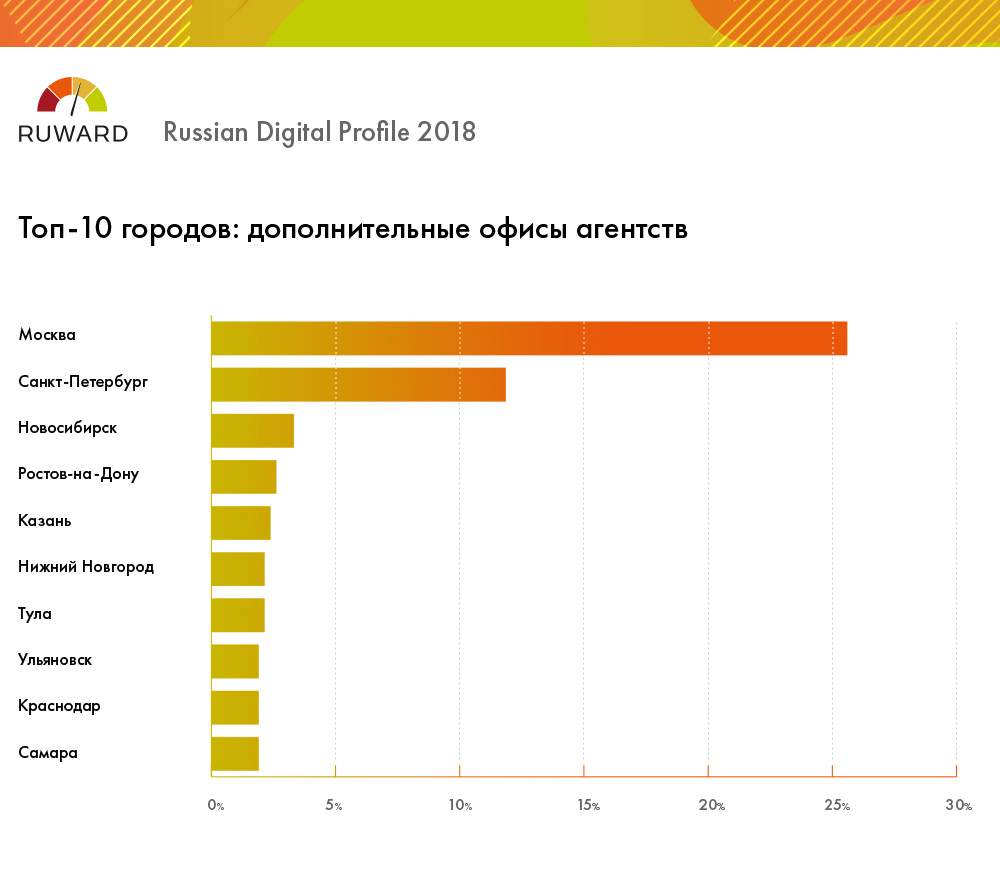

5. Распределение агентств по городам России (дополнительные офисы)

Диаграмма 5. Десять наиболее популярных городов России, в которых расположены дополнительные (не головные) офисы агентств. Представленные результаты нормированы по общему количеству респондентов, указавших местоположение своих дополнительных офисов (не ограничиваясь данным списком десяти городов)

С точки зрения открытия дополнительных офисов агентств существует два разнонаправленных тренда.

Относительно крупные агентства из регионов открывают дополнительные офисы формата sales-house в Москве и Санкт-Петербурге для более тесной коммуникации с федеральными клиентами.

Крупные же московские агентства открывают дополнительные офисы в регионах для переноса туда производственных мощностей в связи с меньшим кадровым голодом и общим снижением издержек.

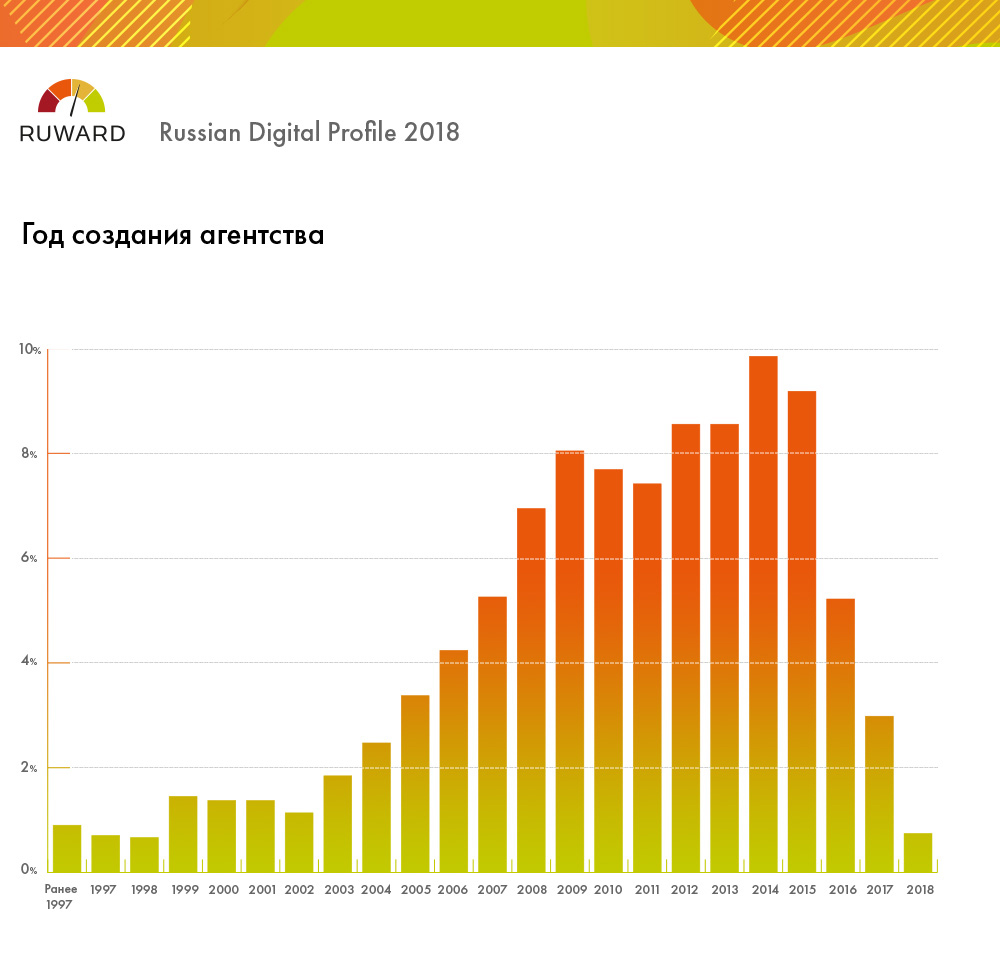

6. Возраст агентств

Диаграмма 6. Распределение агентств по году создания компании

Интерес на данном графике представляет снижение количества агентств, созданных в течение последних 2–3 лет. Можно выделить две причины такой статистики:

Технический фактор. Анализ данных по данному параметру проводится на основе базы данных агентств, заполнивших данные на Руварде. Поэтому с точки зрения процента представленности в базе молодых агентств существует определённая естественная задержка.

Вторая причина кроется в уменьшении популярности открытия digital-агентства среди молодых специалистов как первого собственного бизнеса в карьере. Точка входа на рынок по-прежнему крайне низка, но на нижние сегменты отрасли в последние 3–4 года оказывают серьёзное давление SaaS-сервисы автоматизации digital-услуг, которые позволяют малому бизнесу решать свои проблемы самостоятельно, не обращаясь в специализированные агентства. Вторым фактором является рост популярности среди молодёжи формата «стартапов», который зачастую подразумевает хотя бы теоретическую возможность «экспоненциального роста бизнеса», слабо возможную даже в теории в случае бизнеса агентства.

7. Количество сотрудников

Диаграмма 7. Распределение агентств по среднему количеству штатных сотрудников

Данные по распределению штатной численности агентств прямо коррелируют с распределением по оборотам. Две трети российских агентств имеют оборот менее 2 млн рублей в месяц и штат менее 20 сотрудников.

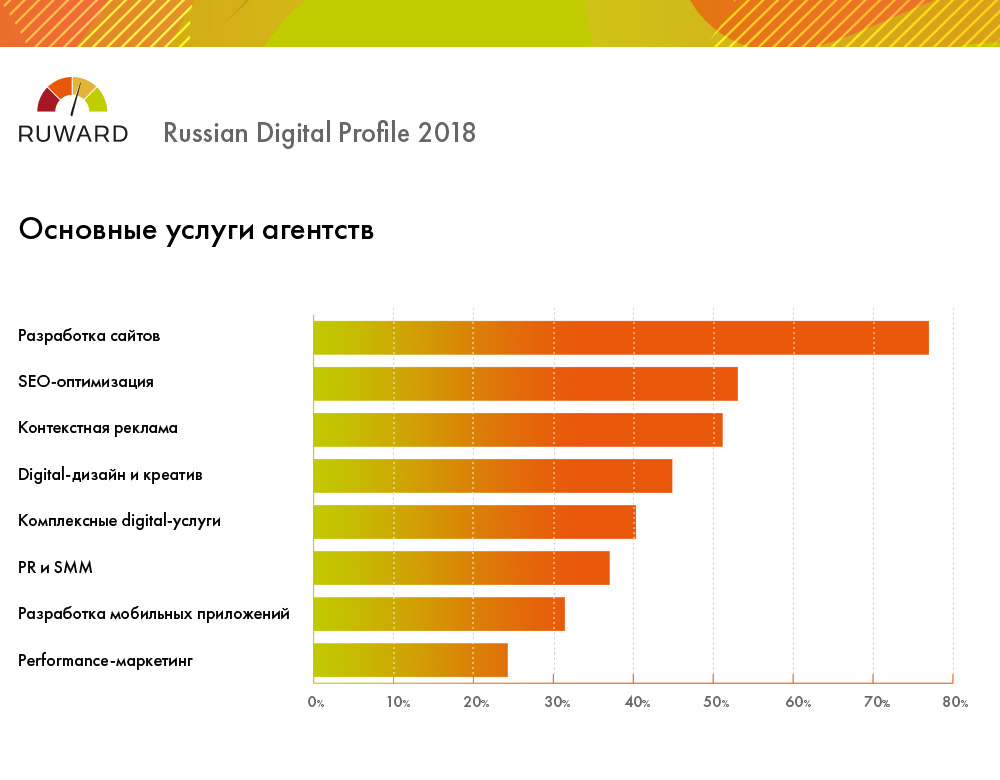

8. Наиболее популярные базовые digital-услуги

Диаграмма 8. Распределение агентств по восьми оказываемым основным (в терминологии внутренней методики/определения Руварда) digital-услугам. В рамках анкетирования представители агентства могли указать любое количество услуг из списка, поэтому сумма вариантов на графике превышает 100%

Распределение по популярности оказываемых базовых digital-услуг вполне естественно с точки зрения истории развития интернет-технологий в России. Ядром рынка до сих пор является веб-продакшены как наиболее массовый сегмент digital-отрасли.

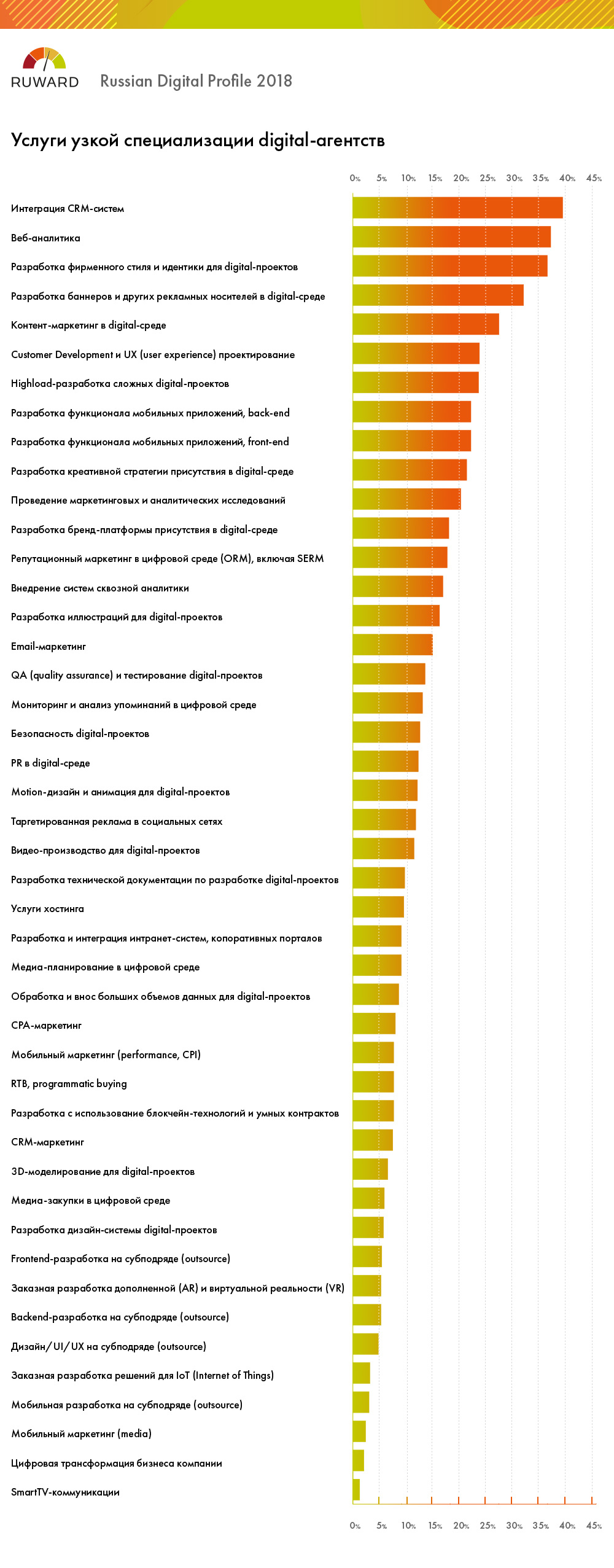

9. Наиболее популярные услуги узкого профиля

Диаграмма 9. Распределение агентств по оказываемым digital-услугам так называемой узкой специализации (в терминологии внутренней методики/определения Руварда). В рамках анкетирования представители агентства могли указать не более 15 услуг из общего списка, поэтому сумма вариантов на графике превышает 100%

Распределение услуг узкой специализации вытекает из исторического характера развития рынка (преобладание продакшен-компаний) в сочетании с ростом популярности определённых технологий в течение последних 3–4 лет. Например, высокий процент оказания услуги «Интеграция CRM-систем» объясняется технической возможностью быстрого её запуска в наиболее массовом сегменте отрасли (веб-продакшенов) одновременно с ростом популярности использования CRM-систем как таковых в компаниях малого и среднего бизнеса России.

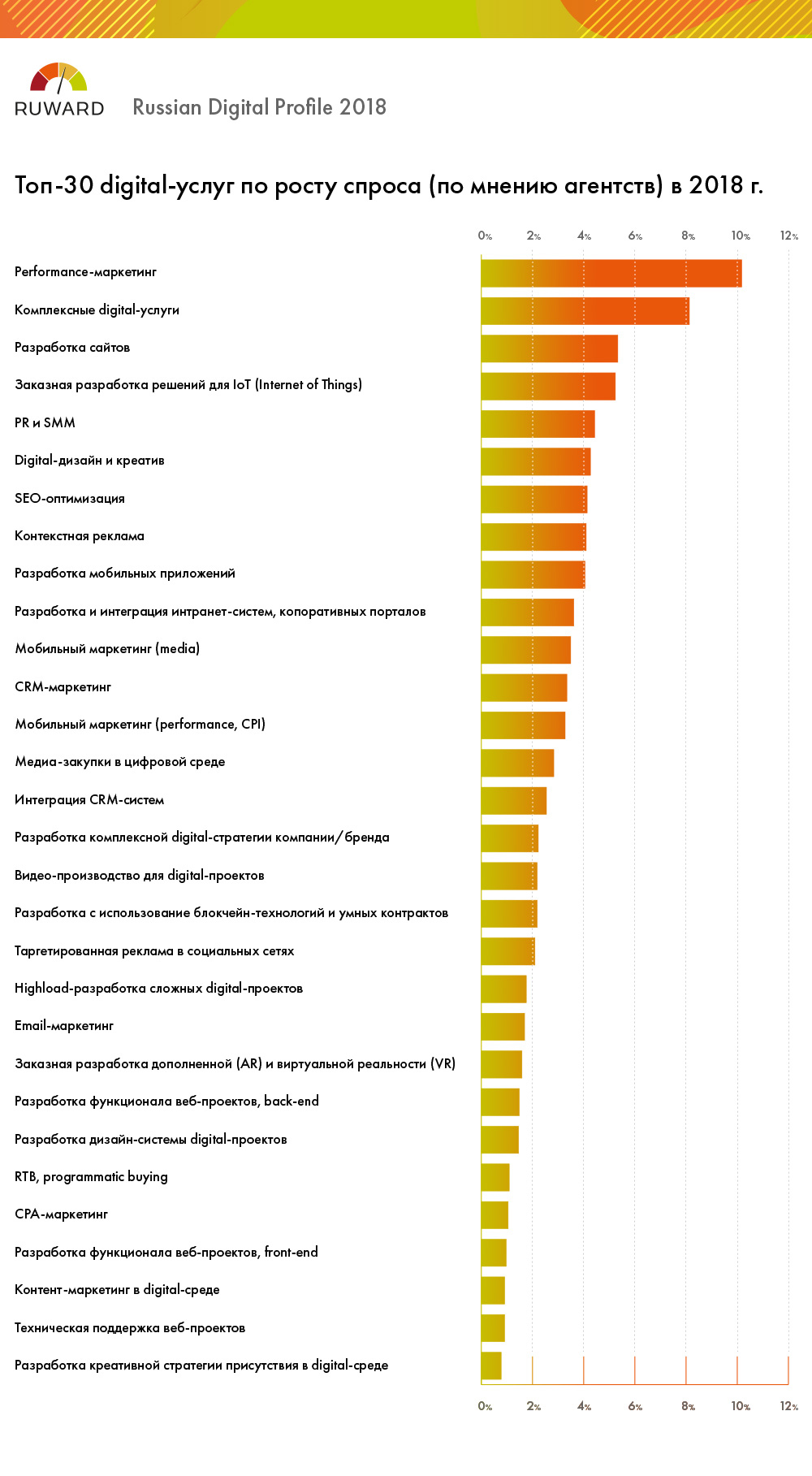

10. Рейтинг digital-услуг по росту спроса

Диаграмма 10. Топ-30 digital-услуг по росту спроса в течение первых трёх кварталов 2018 года по мнению агентств. В рамках заполнения анкеты представители агентств могли указать не более трёх услуг из общего списка, спрос на которые максимально вырос в отчётный период в компании-респонденте. Данные были нормированы на основе статистики распределения (популярности) оказываемых digital-услуг из диаграмм 8 и 9

Анализ данных проводился на основе sell-side анализа рынка. И в связи с его мелкодисперсным характером отражает довольно разрозненную картину роста спроса (по мнению агентств) на те или иные услуги. На основе этих данных нельзя сделать однозначных выводов о картине реального распределения спроса на digital-услуги России с точки зрения buy-side. Однако по ряду сегментов можно заметить явную корреляцию изменения динамики спроса с прохождением тех или иных технологий/услуг по стандартному циклу кривой Гартнера.

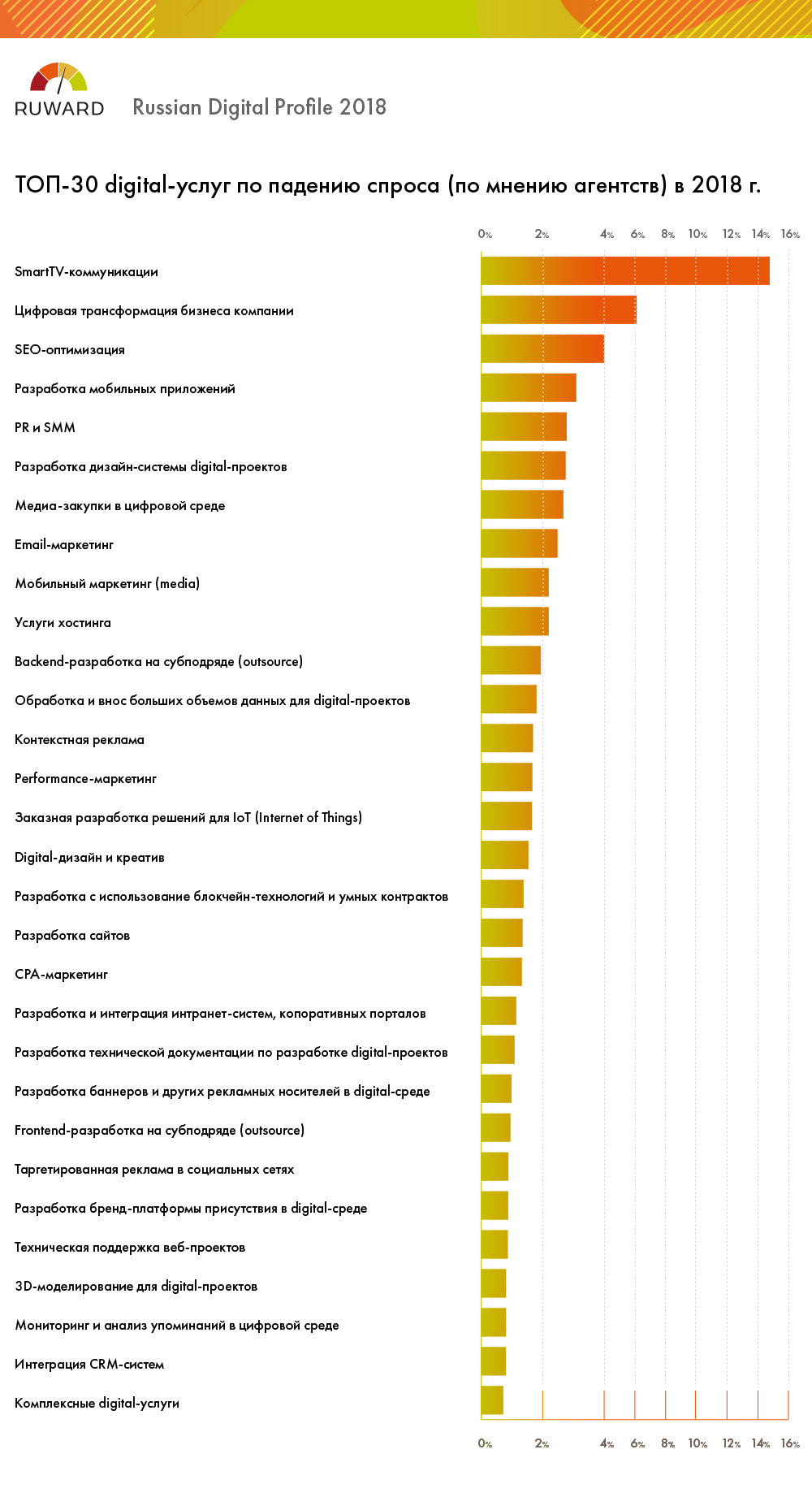

11. Рейтинг digital-услуг по падению спроса

Диаграмма 11.Топ-30 digital-услуг по падению спроса в течение первых трёх кварталов 2018 года по мнению агентств. В рамках заполнения анкеты представители агентств могли указать не более трёх услуг из общего списка, спрос на которые максимально упал в отчётный период в компании-респонденте. Данные были нормированы на основе статистики распределения (популярности) оказываемых digital-услуг из диаграмм 8 и 9

По аналогии с предыдущим графиком, из представленных данных нельзя сделать однозначных выводов о реальной картине изменения динамики спроса на digital-услуги, но по ряду позиций можно так же легко заметить корреляцию с прохождением технологий по жизненному циклу Гартнера.

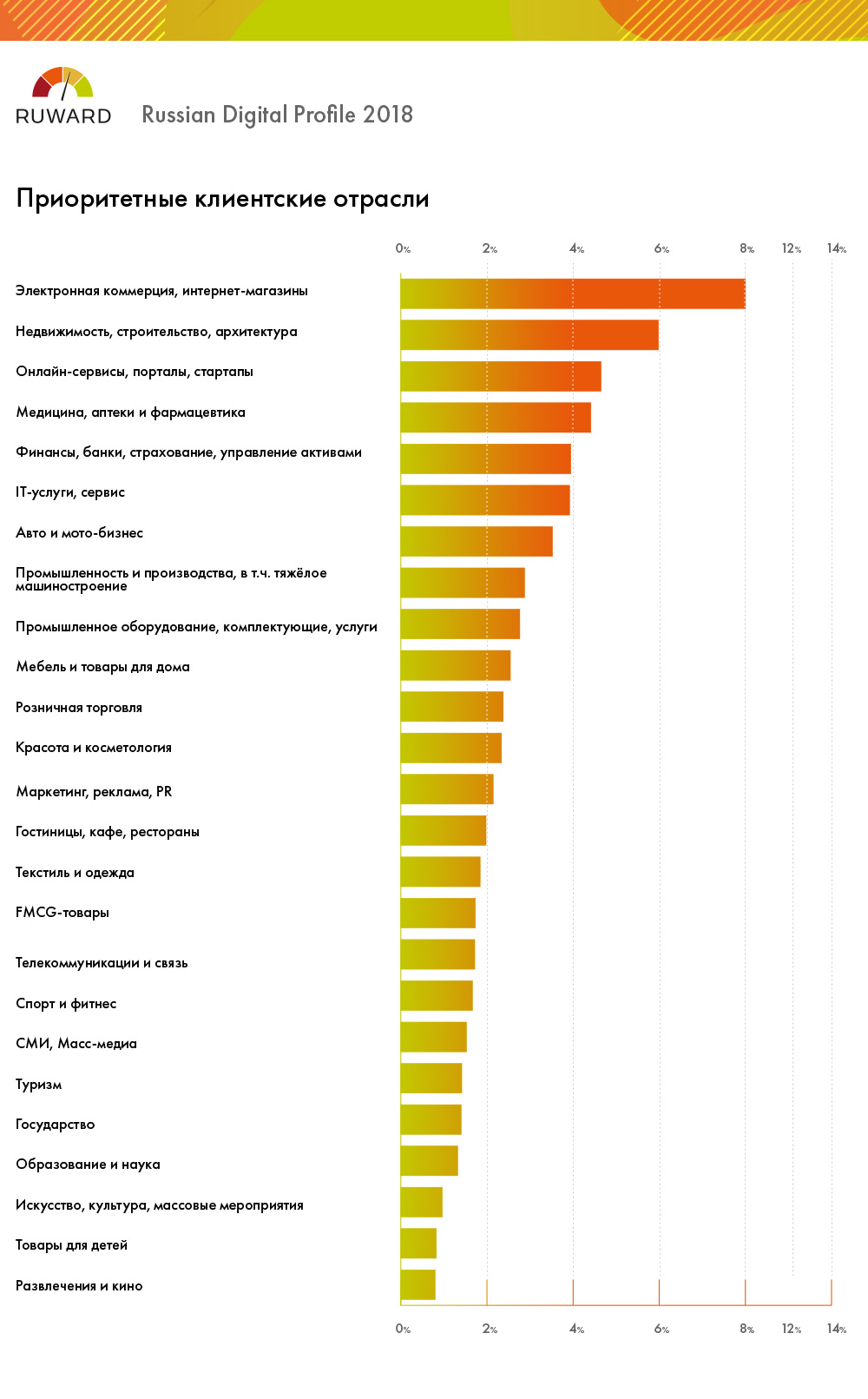

12. Отраслевой ландшафт

Диаграмма 12. Распределение наиболее приоритетных отраслей бизнеса клиентов агентств. В рамках анкеты представителям агентств было предложено указать не более 6 наиболее важных отраслей бизнеса компаний-заказчиков респондента. Данные были нормированы по общему количеству вхождений конкретной отрасли в базу данных ответов, поэтому сумма возможных вариантов на графике равняется 100%

Распределение по наиболее популярным отраслям бизнеса заказчиков услуг агентств коррелирует с двумя параметрами: важностью и потенциалом использования digital-технологий в конкретной отрасли — и общей численностью компаний в ней.

Голос отрасли 2018

В рамках проведённого опроса представителям агентств было также предложено выразить своё мнение по нескольким тезисам о текущей ситуации в digital-отрасли в 2018 году.

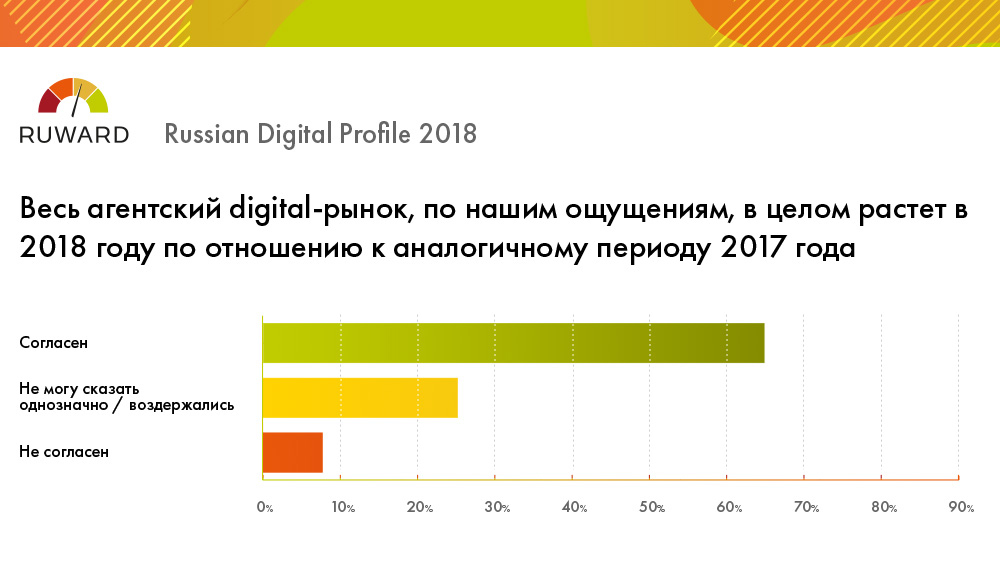

1. Рынок растёт

2. Конкуренция растёт

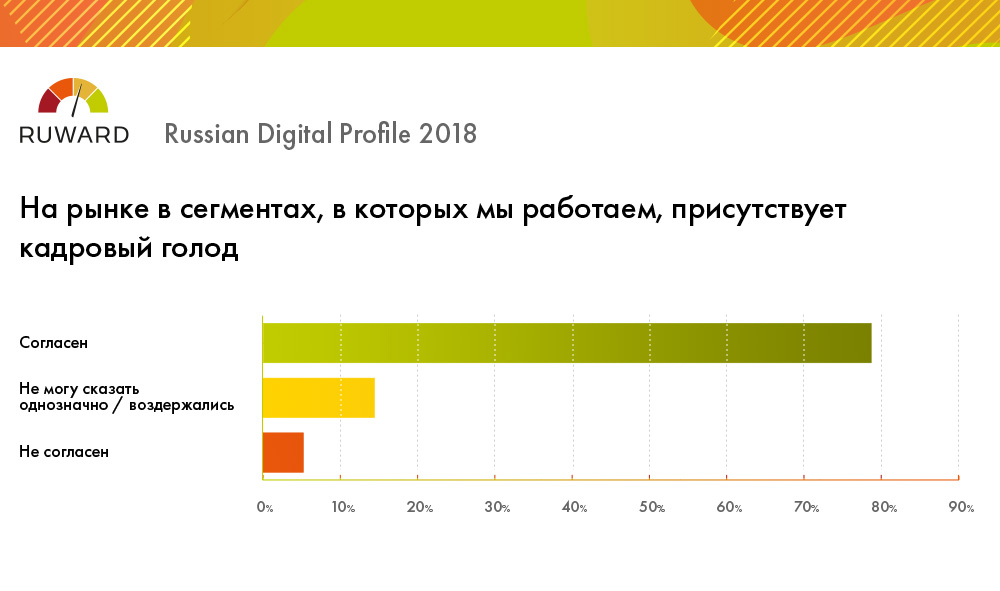

3. Отрасль страдает от кадрового голода

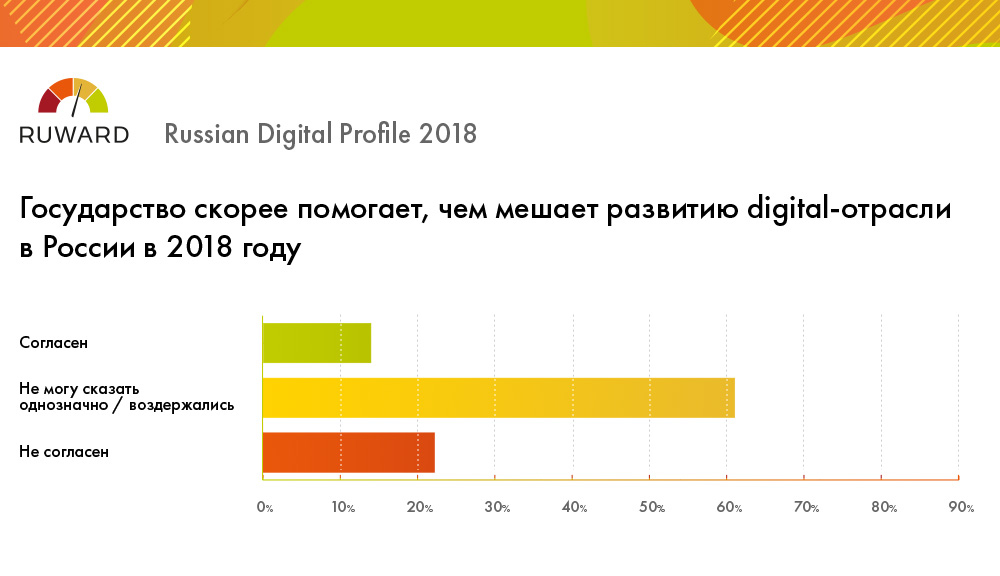

4. Отрасль затрудняется с ответом о роли государства в её поддержке

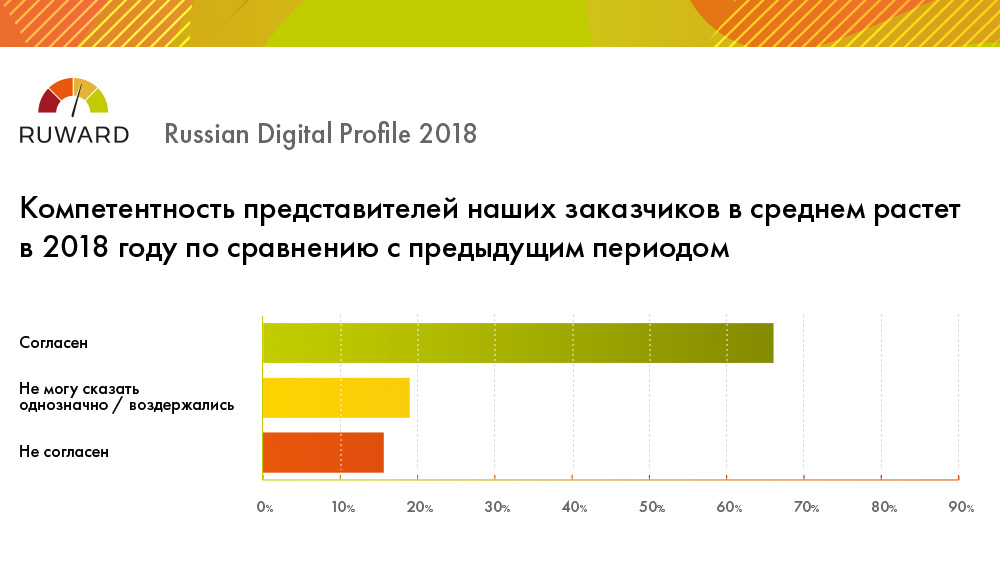

5. Компетентность заказчиков растёт

На данный момент это наиболее актуальные данные о состоянии рынка digital-услуг в России. Исследование проведено проектом RUWARD в октябре 2018 года.