Цифровые витрины банков: модели взаимодействия с клиентами на трансформирующемся рынке ипотеки

Цифровизация меняет рынок жилищного кредитования — все процессы и услуги постепенно переходят в онлайн-пространство. Пользователю удобно удаленно и в рамках единого сервиса приобретать финансовые продукты: выбрать объект недвижимости, сравнить ипотеку от разных банков, оформить сделку, полисы страхования или дополнительные услуги партнеров.

Банки сокращают число офлайн-офисов и развивают свои цифровые витрины — онлайн-сервисы, с помощью которых они взаимодействуют с заемщиками. В этой статье Ярослав Баджурак, коммерческий директор Выберу.ру — собственного проекта digital-интегратора DD Planet, проанализировал, какие тенденции влияют на рынок ипотеки последние три года, а также разобрал четыре вида цифровых витрин и перспективы их развития.

Как трансформируется рынок ипотеки

Аналитики финансового маркетплейса «Выберу.ру» изучили спрос на банковские продукты в России на основе данных Яндекс.Wordstat, ЦБ РФ и результатов собственных исследований аудитории сервиса (4 млн пользователей ежемесячно). Я выделил несколько интересных трендов, которые могут пригодиться для продвижения.

Интерес к цифровой ипотеке растет от года к году

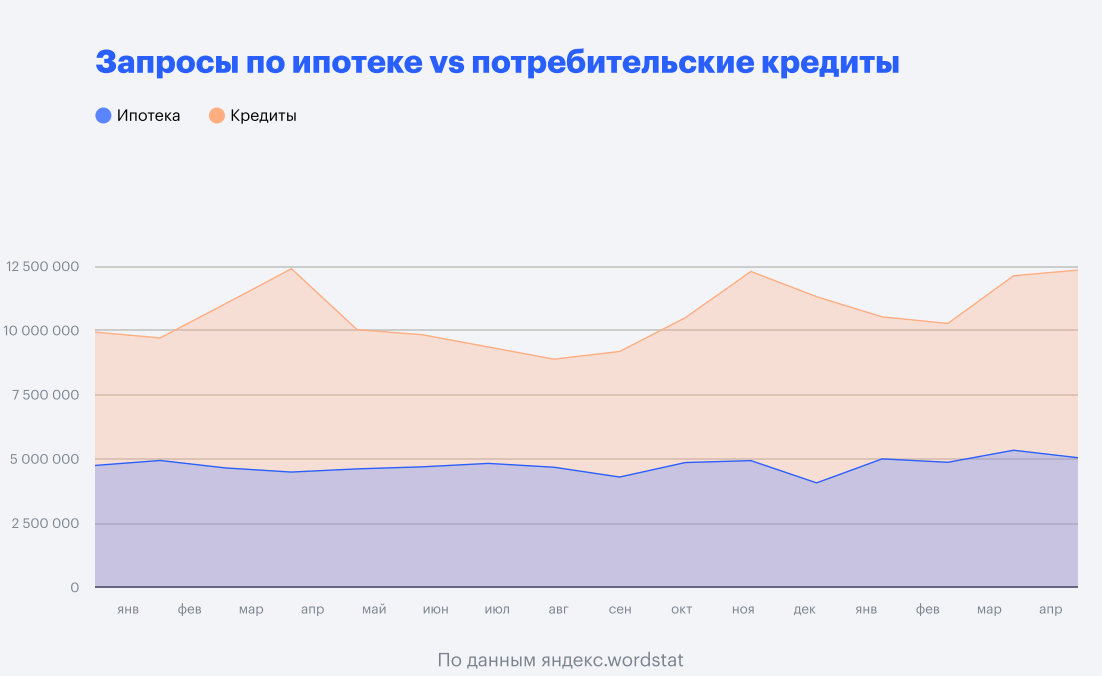

В 2020 году по числу поисковых запросов ипотека догнала потребительское кредитование и стала главным драйвером среди банковских продуктов. В первую очередь это связано с введением дополнительных мер государственной поддержки ипотечного жилищного кредитования — предложения со сниженной ставкой и приемлемым первоначальным взносом.

К концу года СМИ подогрели интерес новостями о закрытии или изменении условий в программе господдержки, что спровоцировало заемщиков стихийно увеличить спрос.

Всплески активности по потребительскому кредитованию зачастую совпадали с ростом рынка ипотечного кредитования. Это может указывать на то, что заемщики для первоначального взноса брали потребительский кредит.

Сезонность больше не играет роли

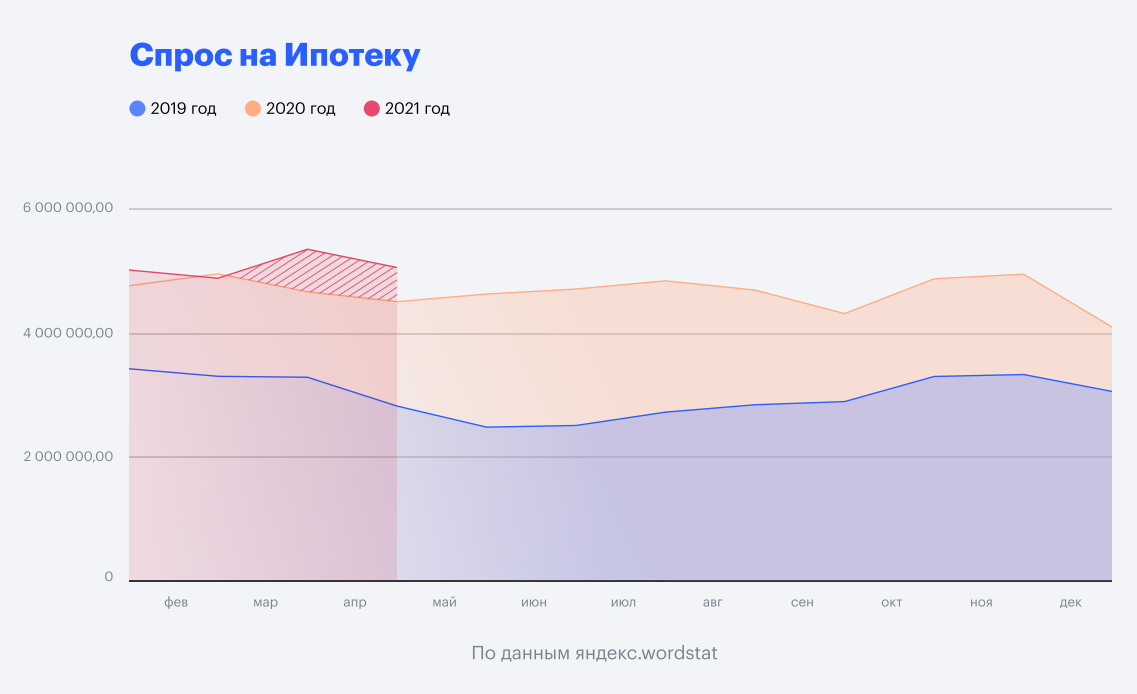

На спрос в финансовой тематике обычно влияет сезонность — с мая по сентябрь количество трафика уменьшается. Но получилось наоборот — в июле 2020 года рынок в первый раз побил рекорд по объему выданных ипотечных кредитов.

2021-й остается не меньшей загадкой, потому что за период с марта по май наблюдался рост.

В 2020 году на рынке строительства недвижимости проявился дефицит площадей для продажи. Застройщики были не готовы идти в рисковые стратегии — опасались, что тренд роста развернется на спад и в стране произойдет кризис. Еще одна причина — переход к проектному финансированию с использованием счетов эскроу в 2019 году. С этих пор после оформления договора на ипотеку банк стал замораживать деньги заемщика и перечислять их застройщику только после сдачи дома в срок. Девелоперские компании увидели в этом риски и не торопились запускать новые проекты.

Выделились регионы, максимально влияющие на спрос

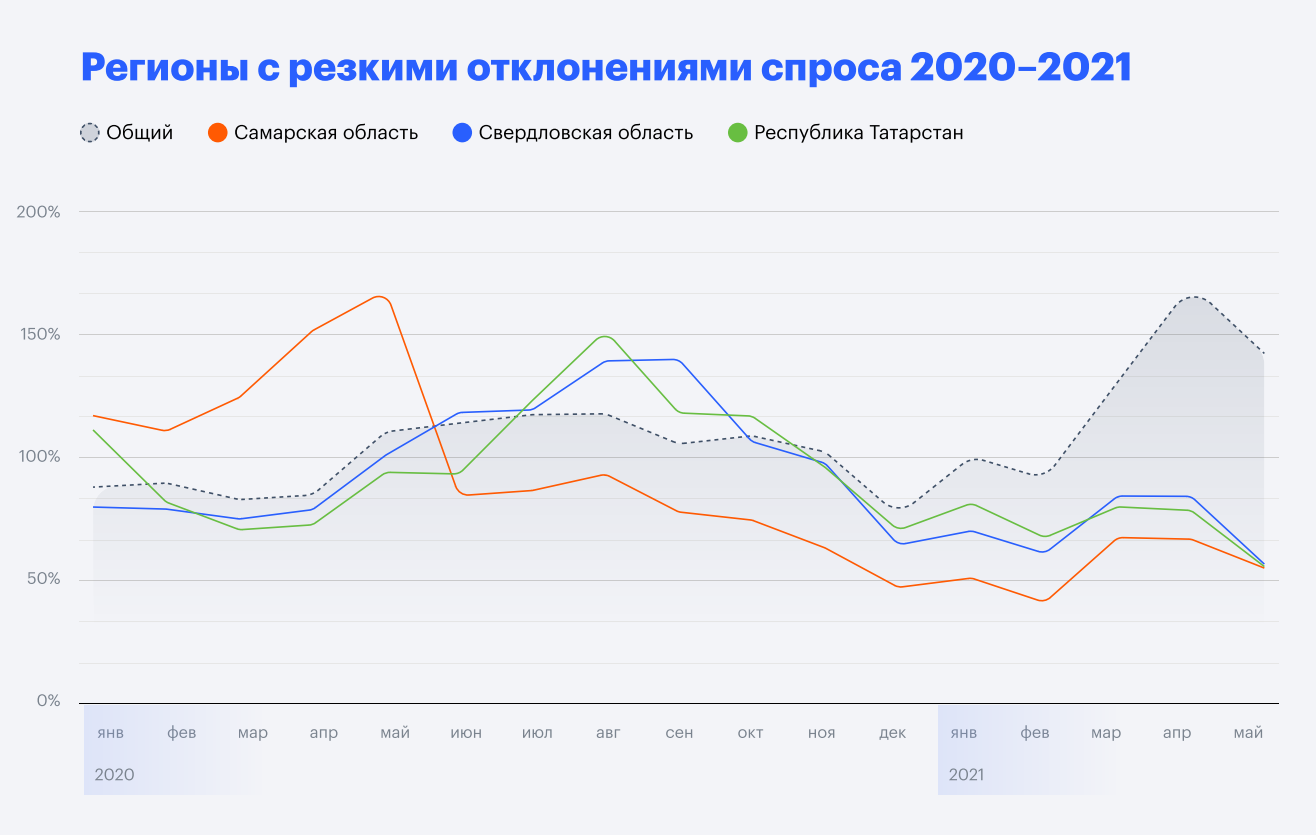

Традиционно тренды формируют Москва и Московская область, Санкт-Петербург и Ленинградская область. В 2020 году к ним присоединились Красноярский край и Новосибирская область.

Регионы, которые резко выросли, развернулись и ушли в падение. Например, в Самарской области после введения господдержки трафик вырос на 50% по сравнению с предыдущим периодом, но в дальнейшем стала заметна стагнация спроса. До сих пор можно считать, что рынок не восстановился.

Увеличился спрос на вторичную ипотеку

В середине 2020 года вырос спрос на новостройки и сельскую ипотеку. В 2021 году показатели упали — рынок насытился и не вернулся к пиковым показателям.

Как только интерес к новостройкам начал снижаться, вырос спрос на вторичную ипотеку. Граница баланса сместилась в сторону новостройки и вторички, что до сих пор позволяет держаться спросу на ипотеку в целом.

В центре внимания — цифровые витрины

Отдельный тренд — стремительная цифровизация маркетинга и продаж в банках. Хотя 80% заявок на ипотеку по-прежнему приходят из офлайна (с учетом заявок от риелторов и строительных компаний), остальные 20%, оформленные без визита в банк, — это уже значительное развитие на пути полного перехода в онлайн.

Весь объем онлайн-трафика ипотеки проходит через цифровые витрины — связующие звенья между банками и заемщиками. Это технологичные инструменты коммуникации и продаж со множеством подключенных сервисов и интеграций.

15% трафика, от всего объема онлайн каналов, генерируют финансовые сервисы. Остальное распределяется между органическим трафиком, контекстной рекламой и соцсетями.

Эти 15% дают около 40 млрд рублей оборота на общий объем рынка лидогенерации.

Виды цифровых витрин банков

Обсудим четыре вида цифровых витрин:

- SEO-сайты;

- финансовые агрегаторы;

- собственные витрины банков;

- маркетплейс ЦБ.

SEO-сайты

SEO-сайты — небольшие площадки, которые поставляют трафик. Прямой коммуникации с заказчиком нет: как правило, они направляют трафик на CPA-сети, партнеров, у которых есть прямые соглашения с банками, и через них получают вознаграждение.

Бизнес-интеграция: нет

Техническая интеграция: нет

Профит для пользователя: калькуляторы и выбор из нескольких предложений

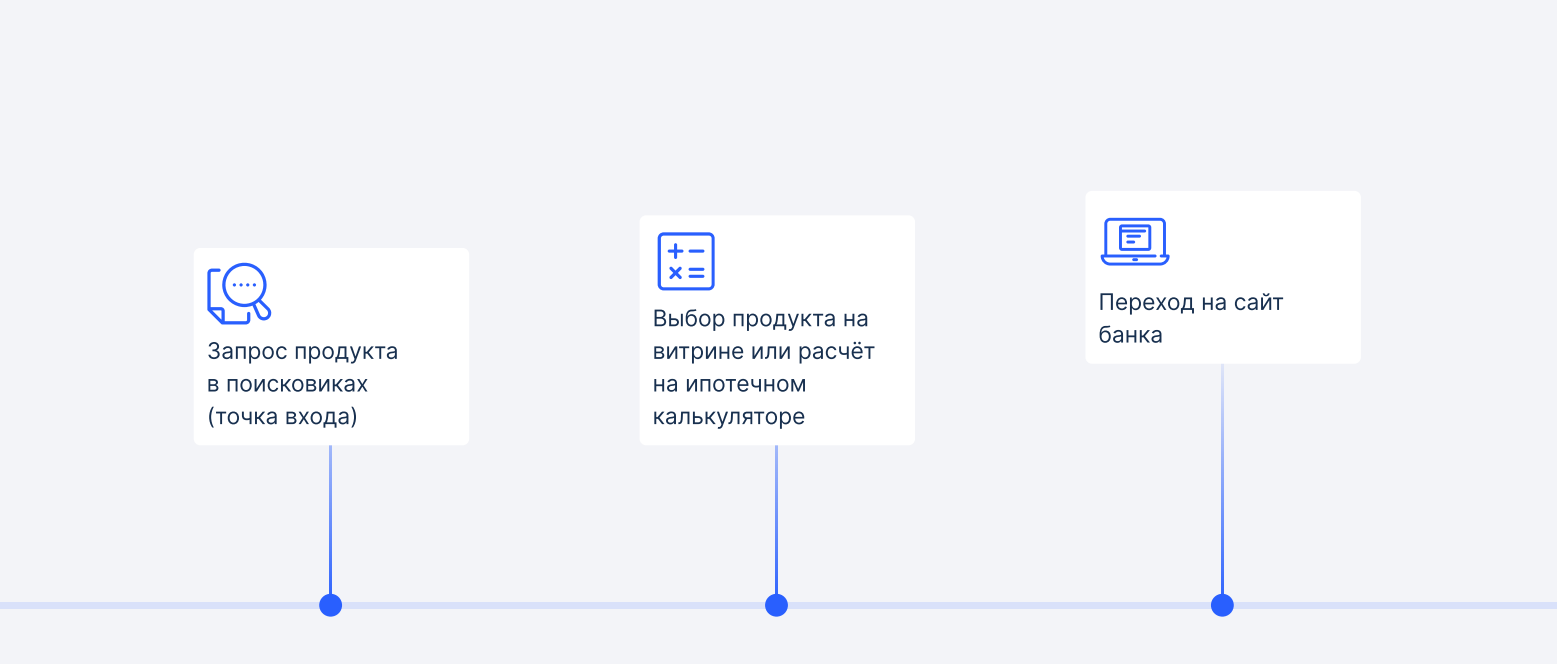

Путь клиента короткий, точки входа — поиск по продукту, email-рассылки. На SEO-сайте пользователь подбирает выгодное кредитное предложение и уходит на сайт банка по реферальной ссылке.

Финансовые агрегаторы

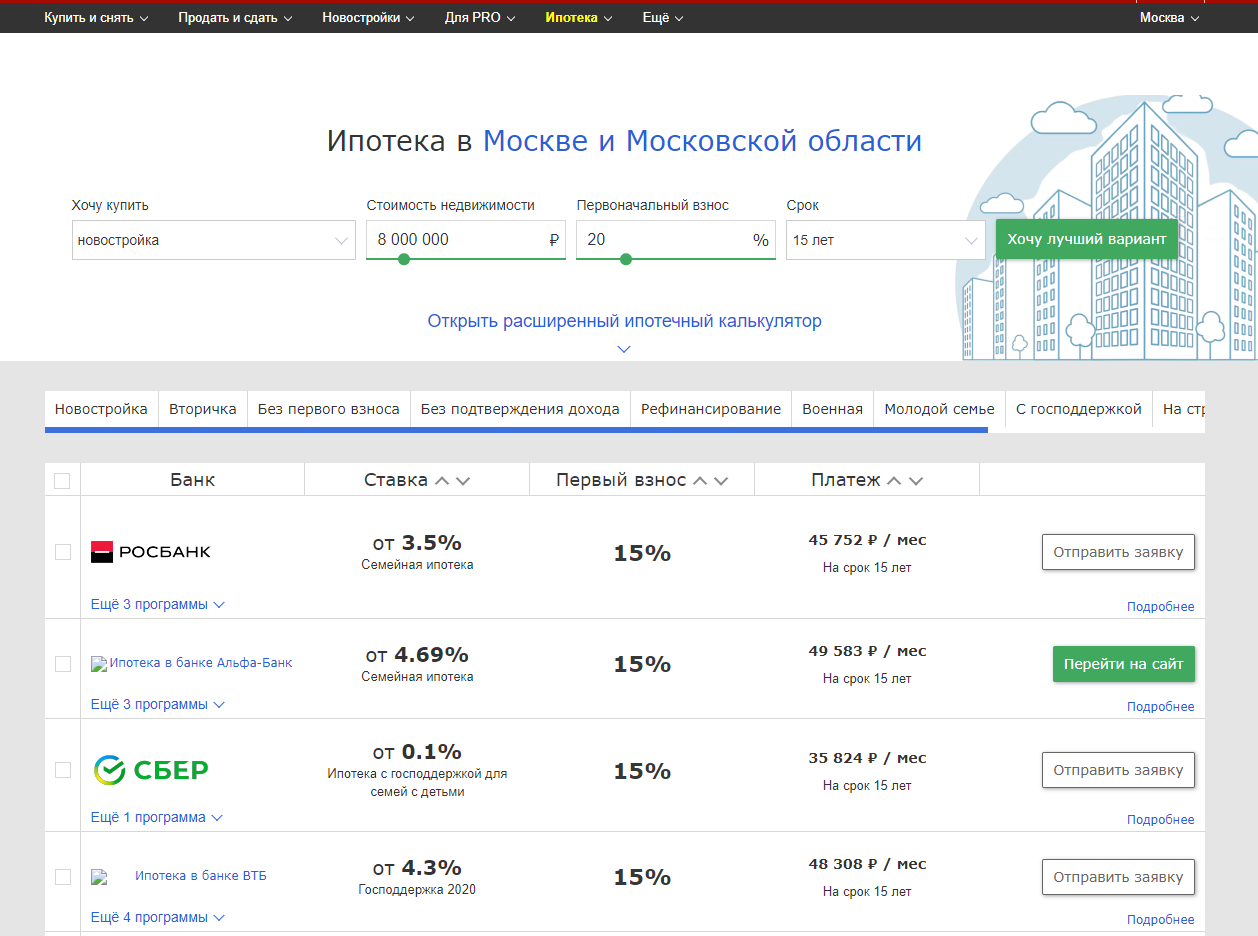

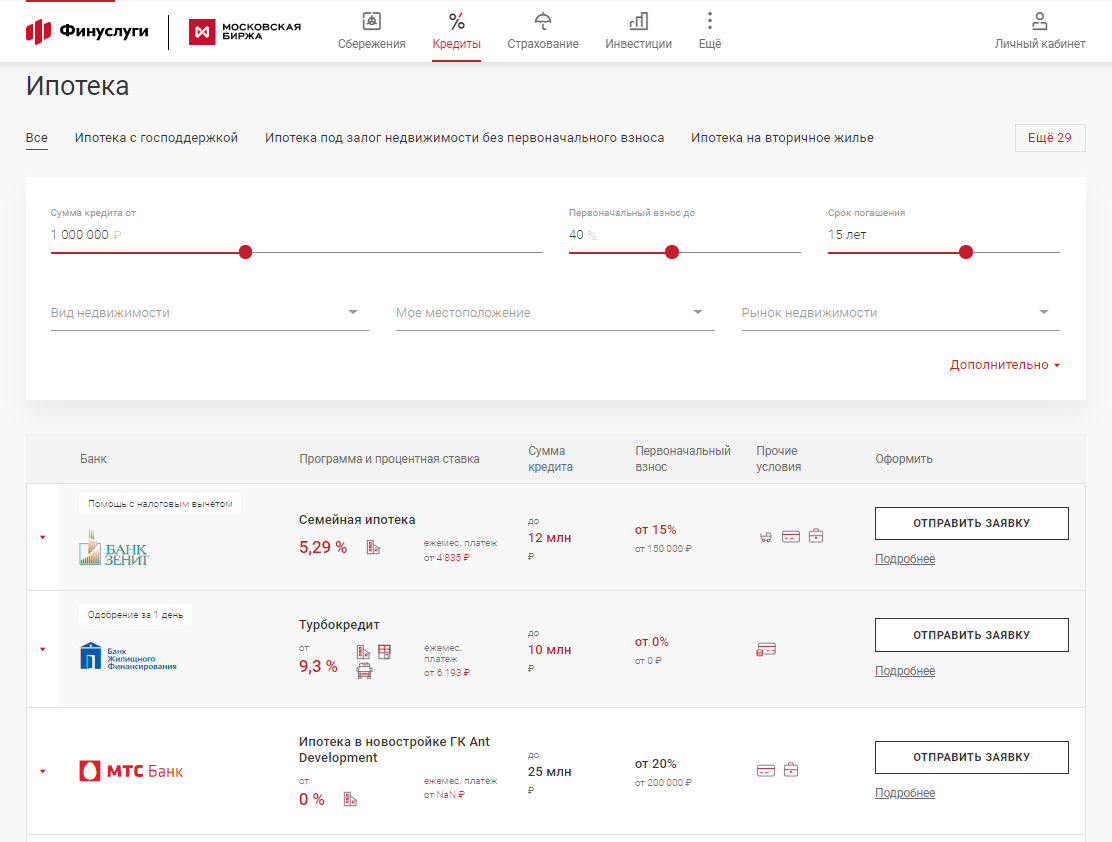

Финансовые агрегаторы — площадки, которые не только собирают трафик и отправляют его в банки и финансовые организации, но и выполняют сервисную функцию для пользователей площадки: предлагают воспользоваться калькулятором или инструментами подбора по параметрам, почитать аналитические обзоры.

Бизнес-интеграция: прямые соглашения с банками на лидогенерацию.

Техническая интеграция: легкая API-интеграция, которая позволяет передавать лиды и информацию о них в банки и получать статусы по API. При этом нет интеграции с множеством внутренних сервисов заказчика, есть шлюз для выгрузки клиентов в CRM-систему банков.

Профит для пользователя: Подбор лучшего предложения ипотечного продукта с учетом персональных условий, прескоринг на стороне агрегатора.

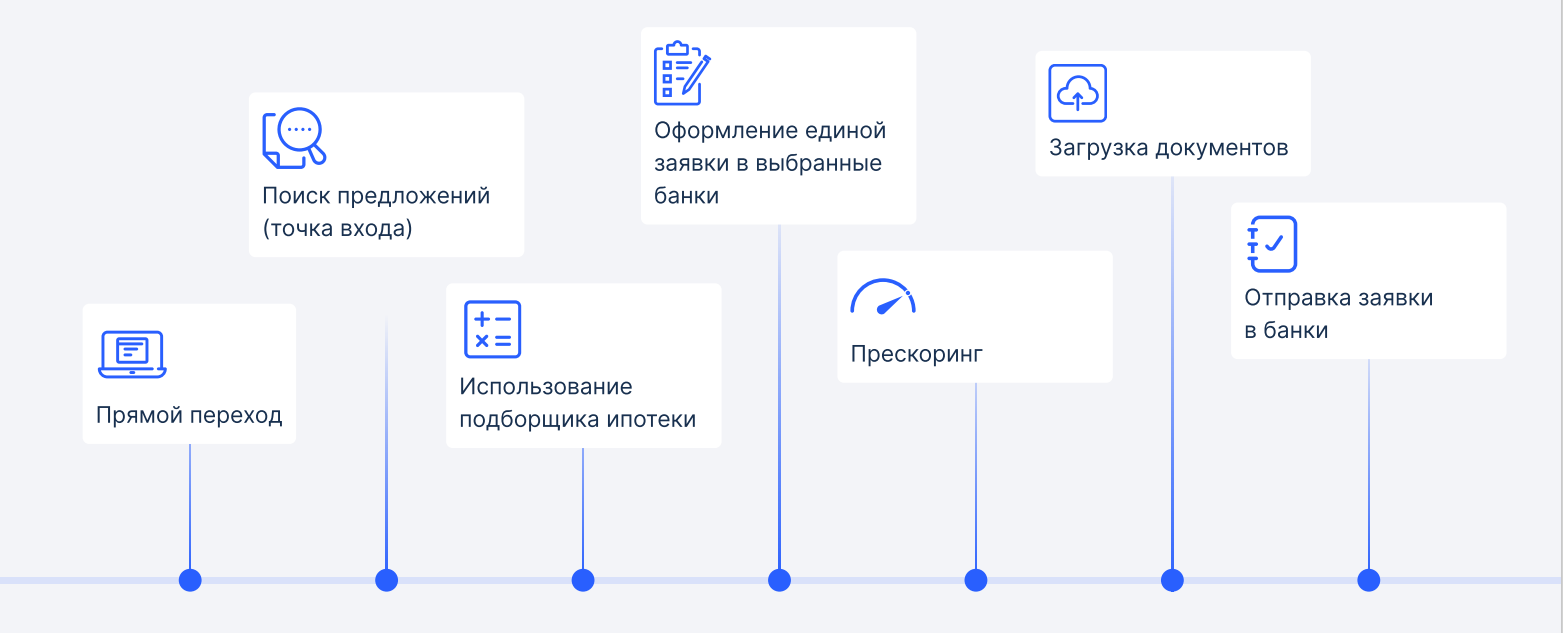

Путь клиента удлиняется, источником входа могут быть прямые переходы. Это аудитория, которая систематически пользуется маркетплейсами, агрегаторами, приходит за конкретной функцией — подобрать и оформить кредитный продукт.

Финансовые агрегаторы экономят время пользователя:

- используют структуру подборщиков ипотеки и кредитов, которые отсеивают неподходящие по каким-либо критериям кредитные предложения;

- есть возможность оформить единую заявку в банки: однажды заполнить данные и одним нажатием кнопки разослать его в банки по параметрам.

Механизм прескоринга помогает оценить вероятность получения положительного результата сразу после того, как заявку отправили в банк. Некоторые из агрегаторов предлагают загрузить копии личных документов, чтобы в электронном виде отправить заявку и ускорить процесс одобрения.

Собственные витрины банка

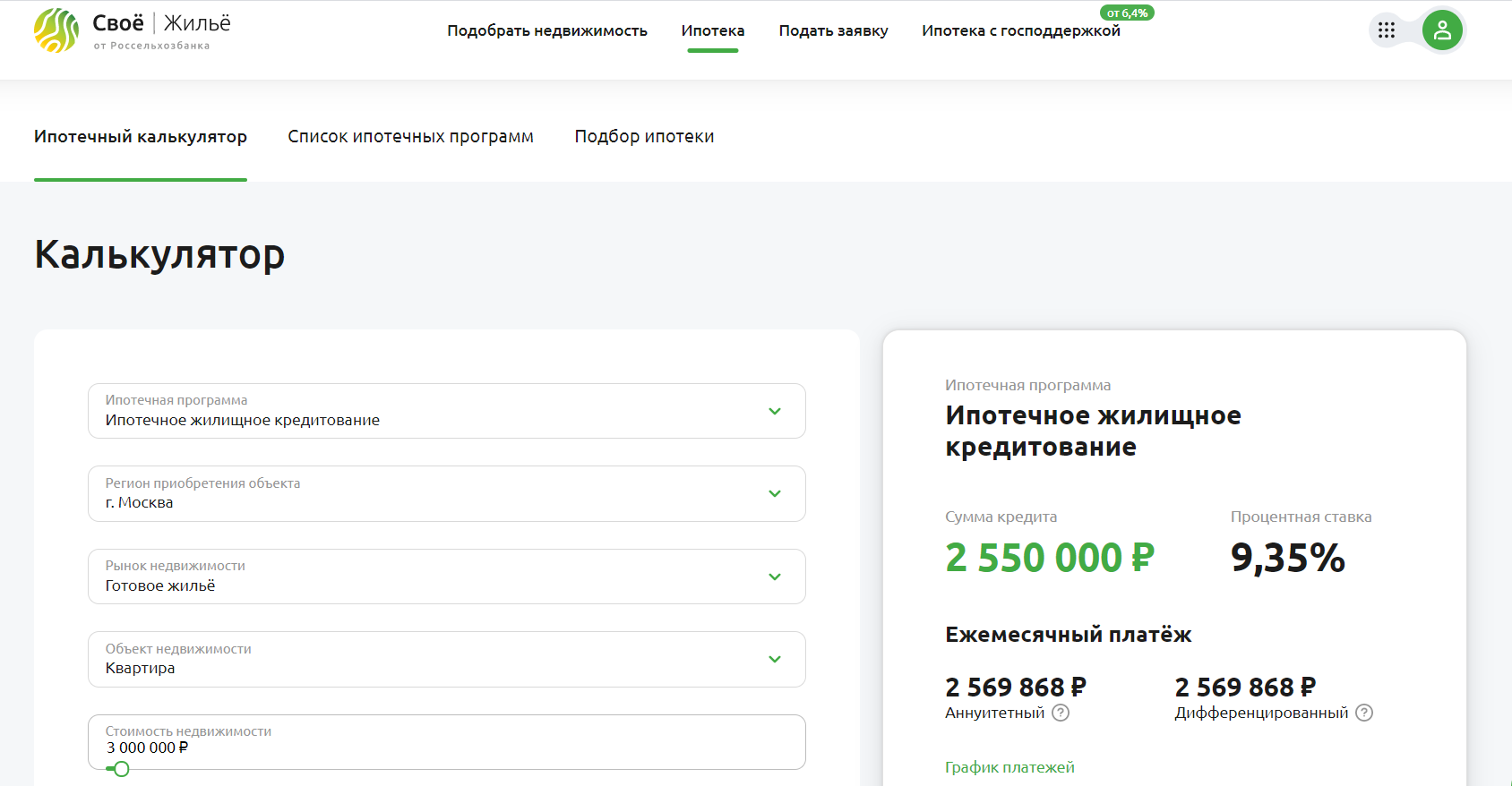

Сервисы для оформления и сопровождения ипотеки от конкретного банка. Представляют собой отдельные платформы, которые банки самостоятельно поддерживают и развивают. Например, это «Домклик» Сбера или «Свое жилье» Россельхозбанка.

Бизнес-интеграция: Не требует изменений, так как это структурная единица самого банка.

Техническая интеграция: Создание витрины и интеграция во внутренние системы.

Профит для пользователя: Выбор льготного объекта для ипотечного кредитования и возможность пройти полный цикл сделки.

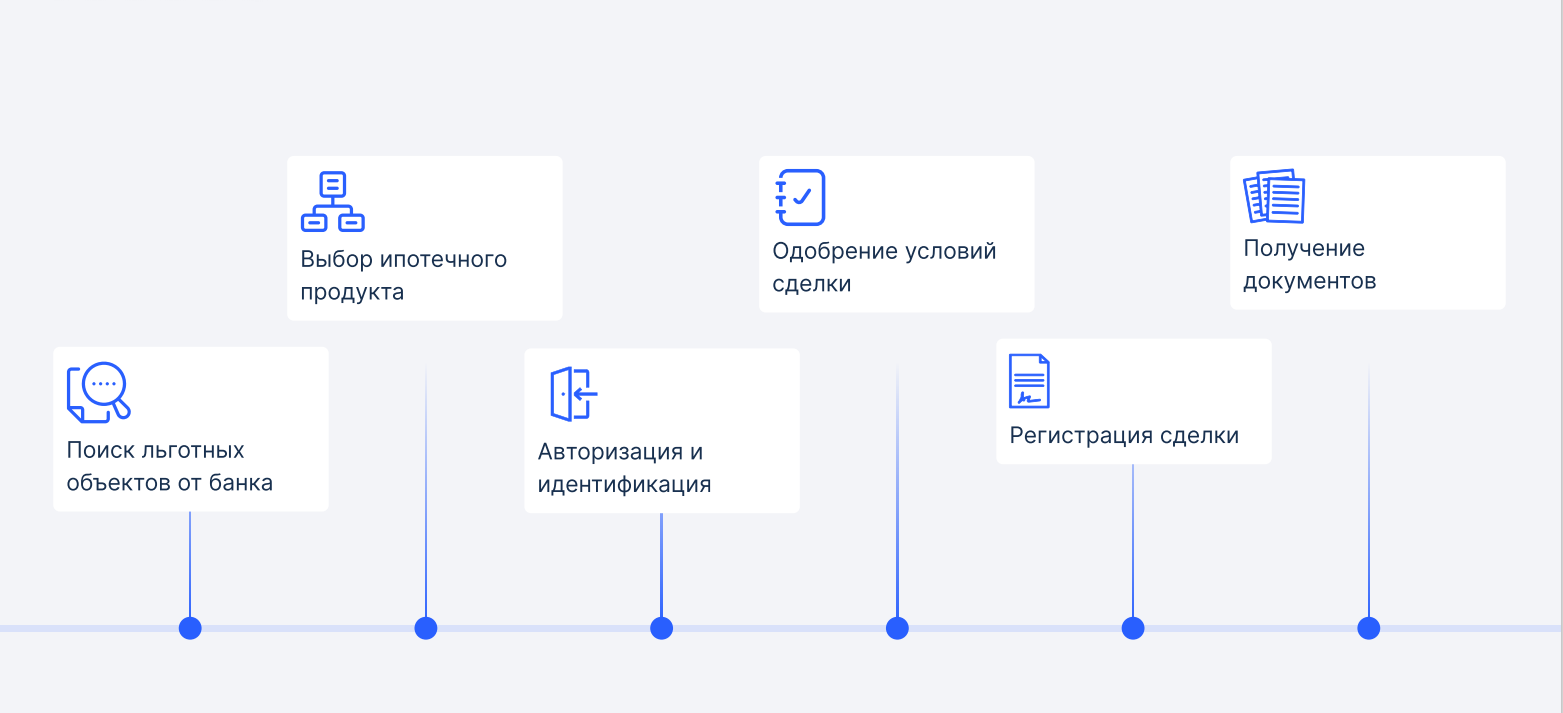

Цикл жизни клиента длинный, как правило, точка входа — поиск по объекту недвижимости в банке или выбор банка. Если у пользователя есть зарплатная карта банка, повышается вероятность получить в нем выгодную процентную ставку.

Человек подбирает объект недвижимости, конкретный ипотечный продукт, проходит идентификацию. Последний этап — одобрение условия сделки, регистрация сделки и получение документов — пока недоступен для агрегаторов, но может проводиться на стороне витрины банка. Тут же можно оформить страховые продукты.

Главный недостаток этого решения — ограниченность в количестве банков и кредитных предложениях.

Маркетплейс ЦБ

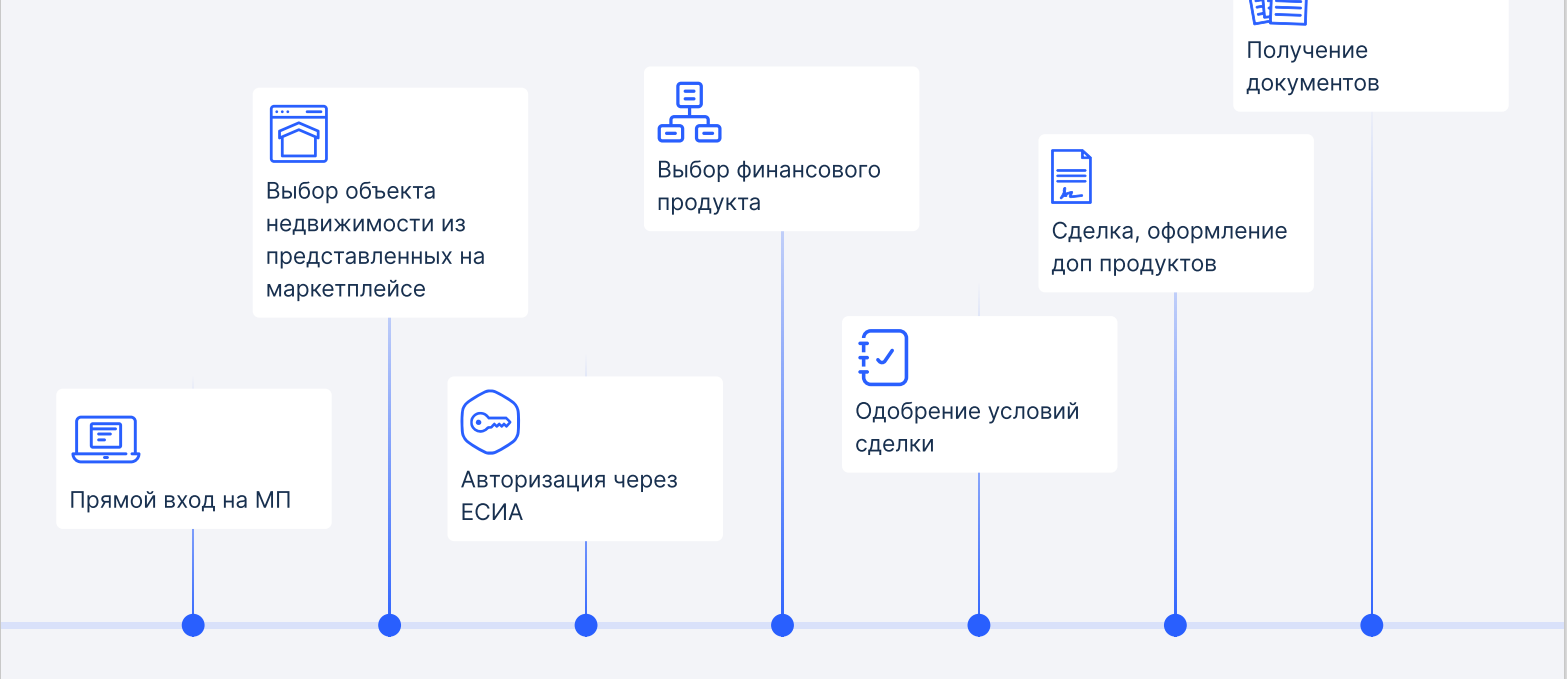

Самая большая по функциональным возможностям площадка — «Маркетплейс» ЦБ, где можно приобрести финансовые продукты от разных организаций на одной платформе.

Бизнес-интеграция: Все процессы от лидогенерации до заключения сделки на стороне маркетплейса. Банк выступает бэк-офисом для обслуживания сделки клиента с маркетплейсом и получает на себя конечные обязательства по выполнению договора. Нет отдела продаж, который работал бы с клиентом напрямую, только сотрудники маркетплейса.

Техническая интеграция: Сложная интеграция в несколько систем банка: от валидации личности до оформления сделки и передачи данных в Бюро кредитных историй. Например, записи о результате сделки между маркетплейсом, банком и пользователем.

Профит для пользователя: Система одного окна: от выбора объекта недвижимости до регистрации прав собственности.

Это самый долгий клиентский путь из четырех. Как правило, основные источники трафика — это прямые переходы, кредитные предложения на финансовых агрегаторах и SEO-сайтах.

Пользователь сразу может выбрать объект недвижимости, так как большая часть застройщиков сотрудничает с маркетплейсами. Пользователь авторизуется: есть интеграция с Единой системой идентификации и аутентификации, известна его личность.

Отличительная особенность «Маркетплейса» — пользователь может получить кредитное предложение от банка, которого нет в его регионе, чтобы воспользоваться самой удобной процентной ставкой. Пока это фактически не запущено, но мы ждем, что такая возможность будет реализована.

В рамках клиентского пути выбранный банк одобряет сделку: оформляется как кредитный продукт, так и регистрация сделки. Клиент получает документы и уходит с платформы, купив, к примеру, также страхование и различные субпродукты.

Плюсы и минусы цифровых витрин

Главное преимущество для пользователя — полный сервис в режиме единого окна. Можно выбрать объект, получить кредит и зарегистрировать сделку.

Банк же платит только за результат: получает готовый лид, а все издержки по привлечению трафика остаются на стороне витрины. Так, не тратя большой бюджет на маркетинг, банк получает дополнительную целевую аудиторию, что позволяет оптимизировать издержки на привлечение новых клиентов. Единственный минус — высокая стоимость и сложность бизнес- и цифровой интеграции.

Будущее

У аудитории, которая использует финансовые агрегаторы, огромный потенциал роста. По нашим прогнозам, сегмент вырастет в 2-3 раза за следующие два года. Доля финансово и интернет-грамотного населения увеличивается, люди привыкают пользоваться маркетплейсами и экосистемами. Число технических возможностей и сервисов, подключенных к платформам, увеличивается. Это помогает привлекать больше целевых пользователей.

По прогнозам наших аналитиков, в течение пяти лет финансовые агрегаторы станут лицензируемым ЦБ видом деятельности. Число потенциальных участников рынка сократится из-за изменения закона о рекламе финансовых продуктов.

Главное направление трансформации банковского сегмента — сокращение точек обслуживания клиентов. Скорее всего, мы придем к такой ситуации: банк станет бэк-офисом для партнеров, которые будут заниматься кредитованием и оформлять продукты банка. Сейчас мы видим, что несколько банков тестируют такие пилотные проекты, при этом увеличивают свою партнерскую сеть, а не количество розничных точек. Эта тенденция продолжит расти в том числе за счет маркетплейсов.